株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

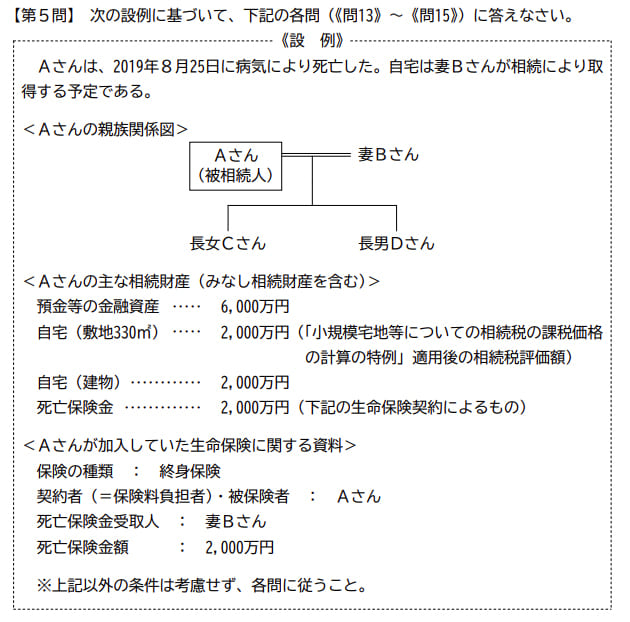

- 『2019年9月実施』FP3級実技試験【保険顧客資産相談業務】の過去問の解説です。

【きんざい】

Q.14

先に下記の資料をご覧ください。(Q13.14.15で使います)

Aさんの相続に関する次の記述のうち、最も適切なものはどれか。

- 「妻Bさんが『配偶者に対する相続税額の軽減』の適用を受けるためには、Aさんの相続開始時において、Aさんとの婚姻期間が20年以上でなければなりません」

- 「『配偶者に対する相続税額の軽減』の適用を受けた場合、妻Bさんが相続により取得した財産の金額が、妻Bさんの法定相続分相当額と1億円とのいずれか多い金額までであれば、納付すべき相続税額は算出されません」

- 「自宅の敷地を妻Bさんが相続により取得した場合、当該敷地を相続税の申告期限前に売却した場合であっても『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けることができます」

3が適切

- 「妻Bさんが『配偶者に対する相続税額の軽減』の適用を受けるためには、Aさんの相続開始時において、Aさんとの婚姻期間が20年以上でなければなりません」

不適切です。

配偶者に対する相続税の軽減において婚姻期間の要件はありません。

- 法律上の婚姻関係にある(内縁は不可)

- 相続税の申告書を提出する。

- 相続放棄していても遺贈による取得財産があれば適用される。

- 申告時に未分割によって税額軽減が受けられなくても、3年以内に分割すれば税額軽減される。

michi

婚姻期間が20年以上必要なのは贈与税の配偶者控除です。

- 「『配偶者に対する相続税額の軽減』の適用を受けた場合、妻Bさんが相続により取得した財産の金額が、妻Bさんの法定相続分相当額と1億円とのいずれか多い金額までであれば、納付すべき相続税額は算出されません」

不適切です。

1億円ではなく1億6,000万円が正答です。

- 「自宅の敷地を妻Bさんが相続により取得した場合、当該敷地を相続税の申告期限前に売却した場合であっても『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けることができます」

適切です。

配偶者が本特例を受ける場合特に必要な条件はありません。

| 取得した人 | 要件 |

| ①配偶者 | 特になし |

| ②同居の親族 | 申告期限まで所有し、居住し続けている場合 |

| ③被相続人と生計を一にしていた親族 | 相続開始前から申告期限まで所有し、居住し続けている場合 |

| ①②③以外の親族 | 相続開始前3年以内に自己、自己の配偶者が所有する家屋に住んでいない、かつ取得した家屋を引き続き所有している場合 |