株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

- 『2021年5月実施』FP3級実技試験【保険顧客資産相談業務】の過去問の解説です。

【きんざい】

Q.12

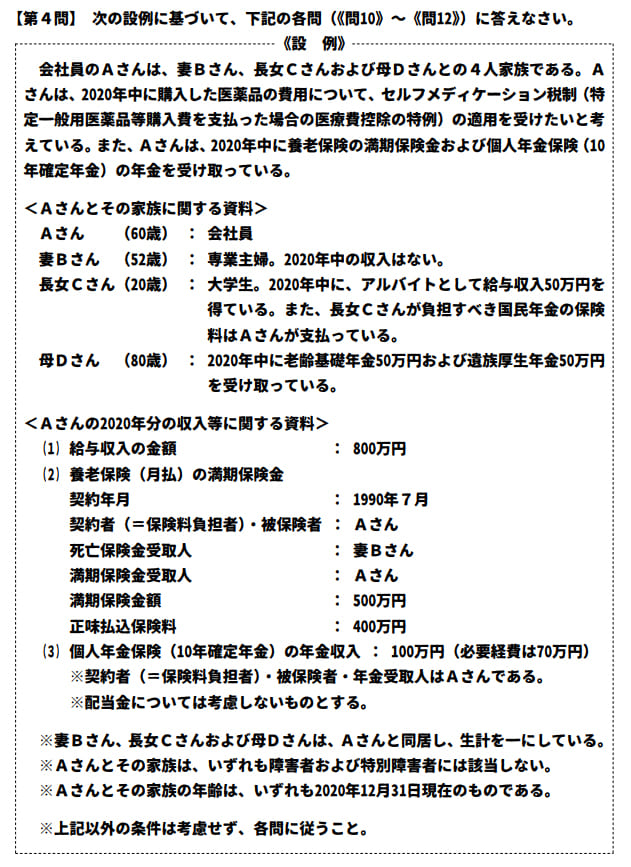

先に下記の資料をご覧ください。(Q10.11.12で使います)

Aさんの2020年分の所得税における所得控除に関する以下の文章の空欄①~③に入る数値の組合せとして、次のうち最も適切なものはどれか。

- Aさんが適用を受けることができる配偶者控除の控除額は、( ① )万円です」

- 「長女Cさんは特定扶養親族に該当するため、Aさんが適用を受けることができる長女Cさんに係る扶養控除の控除額は、( ② )万円です」

- 「母Dさんは老人扶養親族の同居老親等に該当するため、Aさんが適用を受けることができる母Dさんに係る扶養控除の控除額は、( ③ )万円です」

- ① 26 ② 58 ③ 38

- ① 38 ② 58 ③ 48

- ① 38 ② 63 ③ 58

3が適切

- 「Aさんが適用を受けることができる配偶者控除の控除額は、( 38 )万円です」

- 納税者本人の所得が1,000万円以下

- 納税者と生計を一にしている

- 年間の合計所得が48万円以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない

- 白色申告者の事業専従者でない

| 控除を受ける人の合計所得 | 控除対象配偶者 | 老人対象配偶者(70歳以上) |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

| 1,000万円超 | なし | なし |

michi

妻Bさんは所得がないので配偶者控除適用となり、Aさんの所得が900万円以下のため金額は38万円です。

- 「長女Cさんは特定扶養親族に該当するため、Aさんが適用を受けることができる長女Cさんに係る扶養控除の控除額は、( 63 )万円です」

- 配偶者以外の親族

- 納税者と生計を一にしている

- 年間の合計所得が48万円以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない

- 白色申告者の事業専従者でない

| 年齢 | 控除額 | 区分 |

| 0歳以上16歳未満 | なし | |

| 16歳以上19歳未満 | 38万円 | 通常の扶養親族 |

| 19歳以上23歳未満 | 63万円 | 特定扶養親族 |

| 23歳以上70歳未満 | 38万円 | 通常の扶養親族 |

| 70歳以上で同居 | 58万円 | 老人扶養親族 |

| 70歳以上で同居以外 | 48万円 | 老人扶養親族 |

michi

長女Cさんの給与収入は50万円ですが、給与所得控除を引くと所得は0円になります。

よって扶養控除の対象となり、年齢により控除の金額は63万円です。

- 「母Dさんは老人扶養親族の同居老親等に該当するため、Aさんが適用を受けることができる母Dさんに係る扶養控除の控除額は、( 58 )万円です」

資料より母Dさんは老齢基礎年金と遺族厚生年金を受給していますが、老齢基礎年金は公的年金の控除により所得ゼロ扱い、また遺族厚生年金は所得に算入されないため、その結果扶養控除の対象内です。

よって資料より58万円の控除を受けられます。