株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

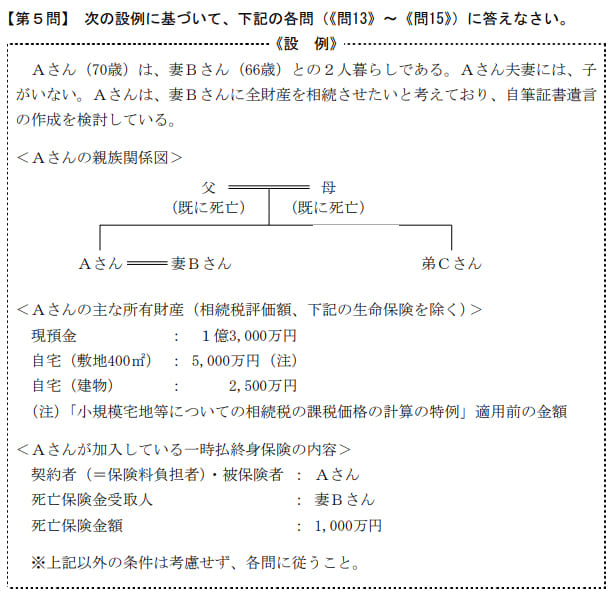

- 『2021年9月実施』FP3級実技試験【保険顧客資産相談業務】の過去問の解説です。

【きんざい】

Q.14

先に下記の資料をご覧ください。(Q13.14.15で使います)

Aさんの相続に関する次の記述のうち、最も適切なものはどれか。

- 「妻Bさんが『配偶者に対する相続税額の軽減』の適用を受けるためには、Aさんの相続開始時において、Aさんとの婚姻期間が20年以上でなければなりません」

- 「妻Bさんが自宅の敷地を相続により取得し、『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けた場合、自宅の敷地(相続税評価額5,000万円)について、相続税の課税価格に算入すべき価額を1,000万円とすることができます」

- 「妻Bさんが受け取る一時払終身保険の死亡保険金は、みなし相続財産として相続税の課税対象となりますが、死亡保険金の非課税金額の規定の適用を受けることで、相続税の課税価格には算入されません」

3が適切

- 「妻Bさんが『配偶者に対する相続税額の軽減』の適用を受けるためには、Aさんの相続開始時において、Aさんとの婚姻期間が20年以上でなければなりません」

不適切です。

配偶者に対する相続税額の軽減において婚姻期間の要件はありません。

michi

20年の要件があるのは贈与税の配偶者控除ですね。

- 「妻Bさんが自宅の敷地を相続により取得し、『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けた場合、自宅の敷地(相続税評価額5,000万円)について、相続税の課税価格に算入すべき価額を1,000万円とすることができます」

不適切です。

本控除の特例を受けた場合、特定居住用宅地等の扱いでの軽減になります。

| 限度面積 | 減額割合 | |

| 特定事業用宅地等 | 400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

| 特定居住用宅地等 | 330㎡ | 80% |

特定居住用宅地の軽減できる敷地面積は330㎡まで、かつ80%の減額なので、相続税に算入すべき価格は少なくとも1,000万円超であることは分かります。

ちなみに400㎡の場合の計算式は下記になります。

軽減される部分→5,000万円×(1-0.8)×330/400=8,250,000円

軽減されない部分→5,000万円×70/400=8,750,000円

上記を足して1,700万円となります。

- 「妻Bさんが受け取る一時払終身保険の死亡保険金は、みなし相続財産として相続税の課税対象となりますが、死亡保険金の非課税金額の規定の適用を受けることで、相続税の課税価格には算入されません」

適切です。

資料より死亡保険金は1,000万円なので非課税限度枠をつかい、相続税の課税価格はゼロになります。

500万円×法定相続人の数(今回でいうと妻Bさん、弟Cさんの2人)

michi

『法定相続人』の数なので、遺言で相続人が決められていたとしても関係ありません。

あくまで法定相続人の数です。