株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

- 『2021年5月実施』FP3級実技試験【保険顧客資産相談業務】の過去問の解説です。

【きんざい】

Q.13

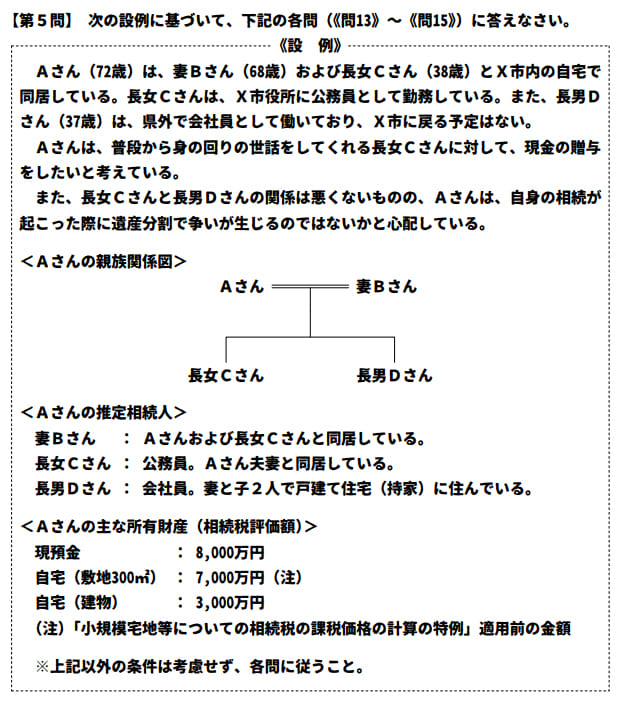

先に下記の資料をご覧ください。(Q13.14.15で使います)

生前贈与に関する次の記述のうち、最も適切なものはどれか。

- 「Aさんが長女Cさんに現金を贈与し、長女Cさんが暦年課税を選択した場合、その年にAさんから長女Cさんへ贈与した財産の価額が贈与税の基礎控除額を超えるときは、贈与したAさんが贈与税の申告書を提出しなければなりません」

- 「Aさんが長女Cさんに現金を贈与し、長女Cさんが相続時精算課税制度を選択した場合、累計で3,000万円までの贈与について贈与税は課されません」

- 「Aさんが長女Cさんに現金を贈与し、長女Cさんが相続時精算課税制度を選択した場合、その選択をした年分以降にAさんから長女Cさんへ贈与する財産について、暦年課税へ変更することはできません」

3が適切

- 「Aさんが長女Cさんに現金を贈与し、長女Cさんが暦年課税を選択した場合、その年にAさんから長女Cさんへ贈与した財産の価額が贈与税の基礎控除額を超えるときは、贈与したAさんが贈与税の申告書を提出しなければなりません」

不適切です。

贈与税の申告は受贈者(贈与された側)がします。よって義務があるのは長女Cさんです。

- 「Aさんが長女Cさんに現金を贈与し、長女Cさんが相続時精算課税制度を選択した場合、累計で3,000万円までの贈与について贈与税は課されません」

不適切です。

相続時精算課税制度は累計2,500万円まで贈与税は課されません。

michi

意外と勘違いされがちですが贈与税は課されなくても、贈与者死亡時にこの贈与分は相続税として課されます。なので無税になるわけではないです。

- 「Aさんが長女Cさんに現金を贈与し、長女Cさんが相続時精算課税制度を選択した場合、その選択をした年分以降にAさんから長女Cさんへ贈与する財産について、暦年課税へ変更することはできません」

適切です。

一度相続税時精算課税制度にした場合は、暦年課税に戻すことはできません。

| 要件 | ||

| 税務署への届け出 | 贈与年の翌年2月1日から3月15日まで | |

| 贈与者 | 贈与年の1月1日時点で60歳以上の父母、祖父母であること | |

| 受贈者 | 贈与年の1月1日時点で20歳以上の推定相続人である子、孫であること | |

| 対象 | 贈与者1人につき2,500万円まで非課税、超えた分は一律20%の税率 | |