株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

- 『2019年9月実施』FP3級実技試験【個人資産相談業務】の過去問の解説です。

【きんざい】

Q.15

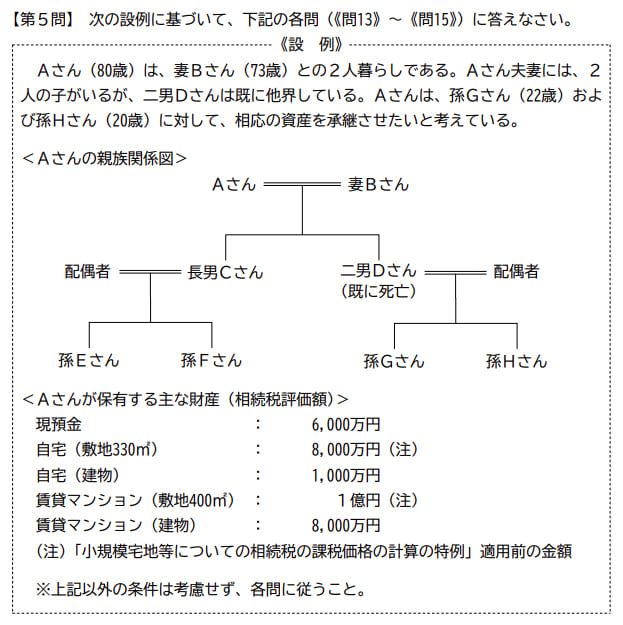

先に下記の資料をご覧ください。(Q13.14.15で使います)

Aさんの相続に関する次の記述のうち、最も適切なものはどれか。

- 「自宅の敷地と賃貸マンションの敷地について、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けようとする場合、適用対象面積の調整はせず、それぞれの宅地の適用対象の限度面積まで適用を受けることができます」

- 「孫Gさんが相続により財産を取得した場合、孫Gさんの相続税額に100分の20に相当する金額が加算されます」

- 「配偶者に対する相続税額の軽減の適用を受けた場合、原則として、妻Bさんが相続により取得した財産の額が、配偶者の法定相続分相当額と1億6,000万円とのいずれか多い金額までであれば、妻Bさんが納付すべき相続税額は算出されません」

3が適切

- 「自宅の敷地と賃貸マンションの敷地について、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けようとする場合、適用対象面積の調整はせず、それぞれの宅地の適用対象の限度面積まで適用を受けることができます」

不適切です。

今回の相続の場合自宅は『特定居住用宅地等』、賃貸マンションは『貸付事業用宅地等』に該当します。

さらに貸付事業用宅地を含んだ複数の土地で適用を受けた場合、下記の計算式で減額面積を決める法律があります。

A×200/330+B×200/400+C≦200㎡

A→特定居住用宅地等(MAX330㎡)

B→特定事業用宅地等(MAX400㎡)

C→貸付事業用宅地等(MAX200㎡)

FP3級では計算問題は出題されないので詳しくは割愛しますが、この式により両方適用を受けようとすると必ず調整を受けてしまいます。

michi

ちなみに本設問の場合は、特定居住用宅地等(自宅の敷地)のみを330㎡減額するパターンがもっとも相続税が安くなります。

- 「孫Gさんが相続により財産を取得した場合、孫Gさんの相続税額に100分の20に相当する金額が加算されます」

不適切です。

孫Gさんは二男Cさんの代襲相続人なので2割加算はありません。

- 兄弟姉妹

- 甥、姪

- 代襲相続人でない孫(いわゆる孫養子)

- 「配偶者に対する相続税額の軽減の適用を受けた場合、原則として、妻Bさんが相続により取得した財産の額が、配偶者の法定相続分相当額と1億6,000万円とのいずれか多い金額までであれば、妻Bさんが納付すべき相続税額は算出されません」

適切です。

michi

この軽減により配偶者は法定相続分であれば、たとえ100億円でも相続税はかかりません。

本記事は以上で終わりです。

お疲れさまでした。