株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

- 『2021年9月実施』FP2級実技試験【生保顧客資産相談業務】の過去問の解説です。

【きんざい】

Q.15

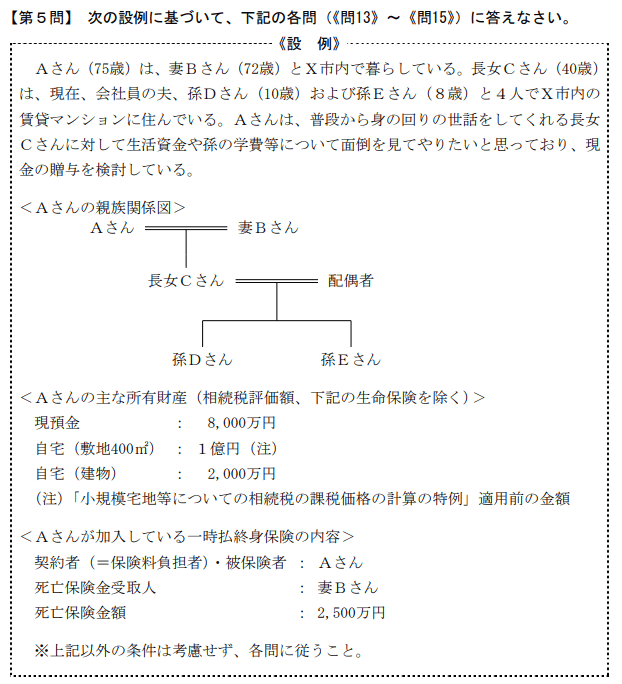

先に下記の資料をご覧ください。(Q13.14.15で使います)

「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」(以下、「本制度」という)に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「本制度の適用を受けた場合、受贈者1人につき1,000万円を限度に贈与税が非課税となります。ただし、学習塾などの学校等以外の者に対して直接支払われる金銭については500万円が限度となります」

- 「贈与者であるAさんが死亡した場合において、非課税拠出額から教育資金支出額を控除した残額があるときは、当該残額は受贈者のその年分の贈与税の課税価格に算入されます」

- 「受贈者である孫Dさんが30歳に達したことにより教育資金管理契約が終了した場合において、非課税拠出額から教育資金支出額を控除した残額があるときは、当該残額は受贈者のその年分の贈与税の課税価格に算入されます」

①→×

②→×

③→○

- 「本制度の適用を受けた場合、受贈者1人につき1,000万円を限度に贈与税が非課税となります。ただし、学習塾などの学校等以外の者に対して直接支払われる金銭については500万円が限度となります」

不適切です。

非課税限度枠は1,500万円です。

| 贈与者 | 直系尊属(父母、祖父母など) |

| 受贈者 | 30歳未満の直系卑属(子、孫など) |

| 受贈者の所得制限 | 前年の所得が1,000万円以下 |

| 非課税枠 | 1,500万円 |

※非課税枠のうち、塾や習い事等の学校教育費以外は500万円まで。

ちなみに1,000万円が非課税限度なのは、結婚・子育て資金の一括贈与を受けた場合の贈与税の方です。

- 「贈与者であるAさんが死亡した場合において、非課税拠出額から教育資金支出額を控除した残額があるときは、当該残額は受贈者のその年分の贈与税の課税価格に算入されます」

不適切です。

本設問の場合は相続税の課税価格に算入されます。

なお、契約期間中に贈与者が死亡した場合には、原則として※2、その死亡日における非課税拠出額※3から教育資金支出額※4 (学校等以外の者に支払われる金銭については、500万円を限度とします。)を控除した残額に、一定期間内にその贈与者から取得※5をした信託受益権又は金銭等のうち、この非課税制度の適用を受けたものに相当する部分の価額がその非課税拠出額のうちに占める割合を乗じて算出した金額(以下「管理残額」※6といいます。)を、贈与者から相続等により取得したこととされます※7。

No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税:国税庁HPより引用

- 「受贈者である孫Dさんが30歳に達したことにより教育資金管理契約が終了した場合において、非課税拠出額から教育資金支出額を控除した残額があるときは、当該残額は受贈者のその年分の贈与税の課税価格に算入されます」

適切です。

また、受贈者が30歳に達するなどにより教育資金口座に係る契約が終了した場合には、非課税拠出額から教育資金支出額を控除(管理残額がある場合には、管理残額も控除します。)した残額があるときは、その残額はその契約終了時に贈与があったこととされます。

No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税:国税庁HPより引用

以上で解説は終了です。お疲れさまでした。

続けて学科試験を解きたい。

続けてきんざい実技試験:個人資産相談業務を解きたい。

続けてきんざい実技試験:中小事業主資産相談業務 を解きたい。

続けてきんざい実技試験:損保顧客資産相談業務を解きたい。

続けて日本FP協会実技試験を解きたい。