株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

- 『2020年9月実施』FP3級実技試験【個人資産相談業務】の過去問の解説です。

【きんざい】

Q.13

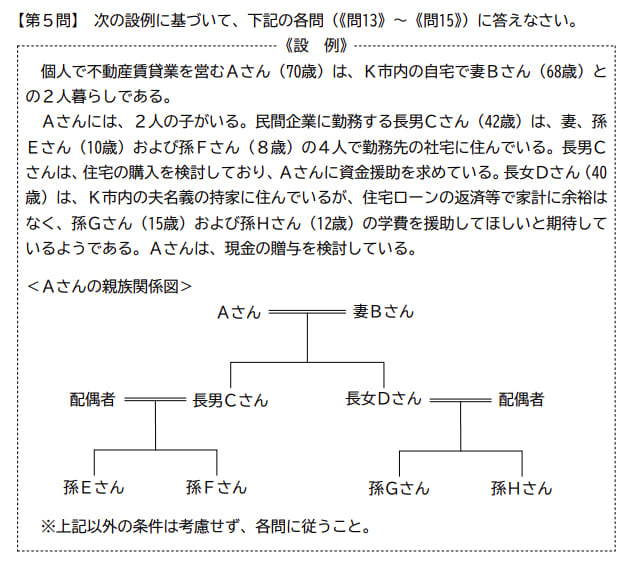

先に下記の資料をご覧ください。(Q13.14.15で使います)

「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」(以下、「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。

- 「Aさんからの資金援助について、長男Cさんが本特例の適用を受けた場合、2,500万円までの贈与について贈与税は課されませんが、その額を超える部分については、一律20%の税率により贈与税が課されます」

- 「本特例の適用を受けるためには、長男Cさんの贈与を受けた年分の合計所得金額が2,000万円以下であること、取得する住宅用家屋の床面積が50㎡以上240㎡以下であることなど、所定の要件を満たす必要があります」

- 「本特例の適用を受けるためには、原則として、贈与を受けた年の翌年2月1日から3月15日までの間に、本特例の適用を受ける旨を記載した贈与税の申告書に所定の書類を添付して、納税地の所轄税務署長に提出する必要があります」

1が不適切

- 「Aさんからの資金援助について、長男Cさんが本特例の適用を受けた場合、2,500万円までの贈与について贈与税は課されませんが、その額を超える部分については、一律20%の税率により贈与税が課されます」

不適切です。

本設問の内容は相続時精算課税制度です。

| 契約締結日 | 省エネ住宅等 | その他の住宅 |

| 平成31年4月1日~令和2年3月31日まで | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年12月31日まで | 1,500万円 | 1,000万円 |

| 契約締結日 | 省エネ住宅等 | その他の住宅 |

| 平成27年12月31日まで | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日まで | 1,200万円 | 700万円 |

| 令和2年4月1日~令和3年12月31日まで | 1,000万円 | 500万円 |

- 「本特例の適用を受けるためには、長男Cさんの贈与を受けた年分の合計所得金額が2,000万円以下であること、取得する住宅用家屋の床面積が50㎡以上240㎡以下であることなど、所定の要件を満たす必要があります」

適切です。

- 【法改正】令和3年(2021年)より

- 床面積が40㎡以上240㎡以下に変更※ただし40㎡以上50㎡未満の場合は所得制限は1,000万円以下

- 「本特例の適用を受けるためには、原則として、贈与を受けた年の翌年2月1日から3月15日までの間に、本特例の適用を受ける旨を記載した贈与税の申告書に所定の書類を添付して、納税地の所轄税務署長に提出する必要があります」

適切です。

michi

ちなみに贈与税の申告は2月1日から、所得税の申告は2月16日からなので間違えないようにしましょう!

| 贈与者 | 直系尊属(父母、祖父母など) |

| 受贈者 | 20歳以上の直系卑属(子、孫など) |

| 受贈者の所得制限 |

贈与を受けた年の所得が2,000万円以下 ※床面積が40㎡以上50㎡未満の場合は1,000万円以下 |

| おもな要件 |

自己の配偶者、親族などの特別な関係のある人から住宅を取得していない、またはこれらの者に依頼をして新築等をしていない。 贈与を受けた年の翌年3月15日までに居住し、その後も居住予定である。翌年の12月31日までに居住できなかった場合は本特例は受けられない。 取得した住宅の床面積が40㎡以上240㎡以下、かつ家屋の床面積の2分の1以上が居住の用に供されること。 暦年課税、相続時精算課税制度のいずれかと併用可能 |