株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

- 『2020年9月実施』FP3級実技試験の過去問の解説です。

【日本FP協会】

Q.12

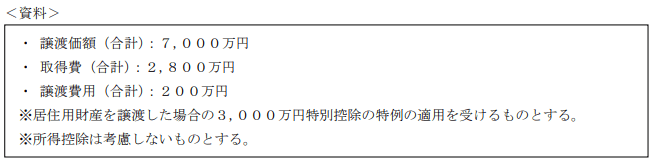

宮本さんは、20年前に購入し、現在居住している自宅の土地および建物を売却する予定である。売却に係る状況が下記<資料>のとおりである場合、所得税における課税長期譲渡所得の金額として、正しいものはどれか。

- 4,000万円

- 1,200万円

- 1,000万円

3が適切

1,000万円が適切です。

不動産における譲渡所得の計算式は下記です。

譲渡価額-(取得費+譲渡費用)-特別控除

よって『7,000万円-(2,800万円+200万円)-3,000万円=1,000万円』が答えとなります。

michi

ちなみに所有期間5年以下の短期、5年超の長期では所得税が違います。

- 短期譲渡→39.63%

- 長期譲渡→20.315%

- 自分が住んでいる家屋を売る、家屋と共にその敷地や借地権を売る

- 今住んでいない場合は、住まなくなった日から3年を経過する日の属する年の12月31日までに売る

- 家屋を取り壊した場合は、その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

- 家屋を取り壊した場合は、家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと

- 譲渡した相手が配偶者、直系血族、生計を一にしている、同族会社などの特別な関係でないこと

- 前年、前々年に本特例、特定の居住用財産の買い換え特例、譲渡損失の繰り越し控除の特例を受けていない

詳しくはNo,3302マイホームを売った時の特例(国税庁)をご覧ください。