株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

- 本記事の内容

- 『2021年5月実施』FP2級実技試験【個人資産相談業務】の過去問の解説です。

【きんざい】

Q.5

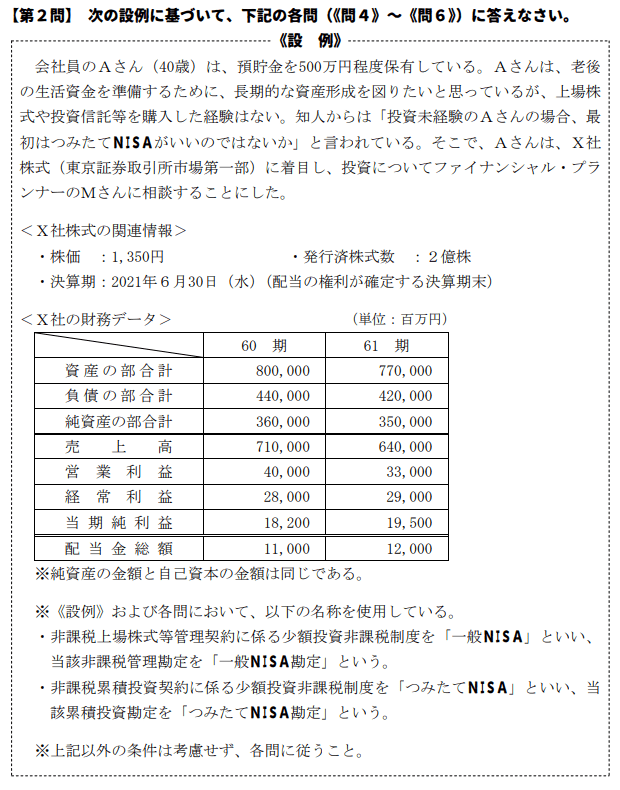

先に下記の資料をご覧ください。(Q4.5.6で使います)

Mさんは、Aさんに対して、X社株式を購入する際の留意点等について説明した。

Mさんが説明した次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「 X社株式のPBRは1.0倍を下回っていますが、PBRの1倍割れだけをもって、割安と判断するのは注意が必要です。PER等の他の投資指標も併せて比較・検討するなど、多角的な視点が望まれます」

- 「配当を受け取るためには、権利確定日に株主として株主名簿に記載される必要があります。次回の配当を受け取るためには、権利確定日の3営業日前である6月25日(金)までに買付けを行ってください」

- 「 X社株式を購入する場合、一般NISAを利用することが考えられます。2021年中に一般NISA勘定に受け入れることができる限度額(非課税投資枠)は120万円です」

①→○

②→×

③→○

- 「 X社株式のPBRは1.0倍を下回っていますが、PBRの1倍割れだけをもって、割安と判断するのは注意が必要です。PER等の他の投資指標も併せて比較・検討するなど、多角的な視点が望まれます」

適切です。

例えばPBRを1倍とすると『企業の資産価値と株価が釣り合っている』ということになります。

これが0.7倍になると『資産価値の割には株価が安い』ということで割安であるということとなります。

ただし0.7倍がずっと続く場合、株式を売買する投資家の間ではそもそも資産価値と株価が釣り合っていないとも取るので(0.7倍の状態が本来の価値かもしれないということ)、安易に割安と判断するのではなくPBR以外にも多角的な視点が求められます。

ちなみにPBRの計算式は下記です。

株価÷1株当たりの純資産

1株当たりの純資産は『純資産の部合計÷発行済み株式数』で計算できます。

350,000,000,000円÷ 200,000,000株=1,750円

株価は資料より1,350円です。

よってPBRは下記になります。

1,350÷1,750=0.771…>1

- 「配当を受け取るためには、権利確定日に株主として株主名簿に記載される必要があります。次回の配当を受け取るためには、権利確定日の3営業日前である6月25日(金)までに買付けを行ってください」

不適切です。

6月28日までに買付を行えば配当を受けられます。

権利確定日はその営業日を含まない2日後(もしくは含んだ3日後)なので、28日から見て29日、30日で2日後となります。

- 「 X社株式を購入する場合、一般NISAを利用することが考えられます。2021年中に一般NISA勘定に受け入れることができる限度額(非課税投資枠)は120万円です」

適切です。

令和5年度税制改正の大綱等において、2024年以降のNISA制度の抜本的拡充・恒久化の方針が示されました。

実際には下記のように改正されます。この問題の知識は使えなくなるので注意してください。

| 一般NISA | つみたてNISA | ジュニアNISA(20歳未満) | |

|---|---|---|---|

| 非課税期間 | 5年間 | 20年間 | 5年間 ※ただし、2023年末以降に非課税期間が終了するものについては、20歳まで非課税で保有を継続可能 |

| 年間非課税枠 | 120万円 | 40万円 | 80万円 |

| 投資可能商品 | 上場株式・ETF・公募株式投信・REITなど | 長期・積立・分散投資に適した一定の投資信託 | 一般NISAと同じ |

| 買付方法 | 通常の買付け | 積立投資(累積投資契約に基づく買付け)のみ | 一般NISAと同じ |

| 払出し制限 | なし | なし | あり(18歳までは払い出せない) ※災害等やむを得ない場合には、非課税での払出し可能。 |

注意

現行のNISA制度は2023年に終了し、2024年からは新NISAに移行します。

現NISAから新NISAへはロールオーバー(移管)できませんが、現行制度の非課税措置期間は引き続き適用されるため、2024年以降そのまま保有していても、最大5年(一般NISA、ジュニアNISA)および最大20年(つみたてNISA)は課税されません。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 非課税期間 | 無期限 | 無期限 |

| 口座開設期間 | 恒久化 | 恒久化 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度枠 | 1,800万円(成長投資枠と合わせて) | 1,200万円(内数) ※例1 つみたて投資枠600万円+成長投資枠1,200万円=計1,800万円 ※例2 つみたて投資枠1,000万円+成長投資枠800万円=計1,800万円 |

| 投資可能商品 | 積立・分散投資に適した一定の投資信託 ※現行のつみたてNISAと同じ | 上場株式・投資信託等 ※整理、管理銘柄、信託期間20年未満、高レバレッジ型および毎月分配型の投資信託等を除外 |

| 対象年齢 | 18歳以上 | 18歳以上 |

※ジュニアNISAは廃止されました。

2024年から新NISAになります。しっかり覚えていきましょう。

2021年5月学科試験を解きたい。

2021年5月きんざい実技試験:生保顧客資産相談業務を解きたい。

2021年5月日本FP協会実技試験を解きたい。