株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

NTT【日本電信電話】は日本を代表する大企業ですよね。業績も良く高配当のようです。いまから投資するのはどうなんでしょうか。おすすめポイントやデメリットもあれば教えてください。

こんなお悩みを解決します。

注意

本記事の内容はあくまで個人的見解です。投資助言や勧誘を目的としていません。

リスクを考慮した上、ご自身の判断で投資を行ってください。いかなる損失についても責任を負いかねます。

また、記事内のデータはすべて執筆時のものです。最新の情報は各社のIRをチェックしてください。

- 本記事の内容

- NTT【日本電信電話】とは

NTT【日本電信電話】株のおすすめポイント

NTT【日本電信電話】株のデメリット

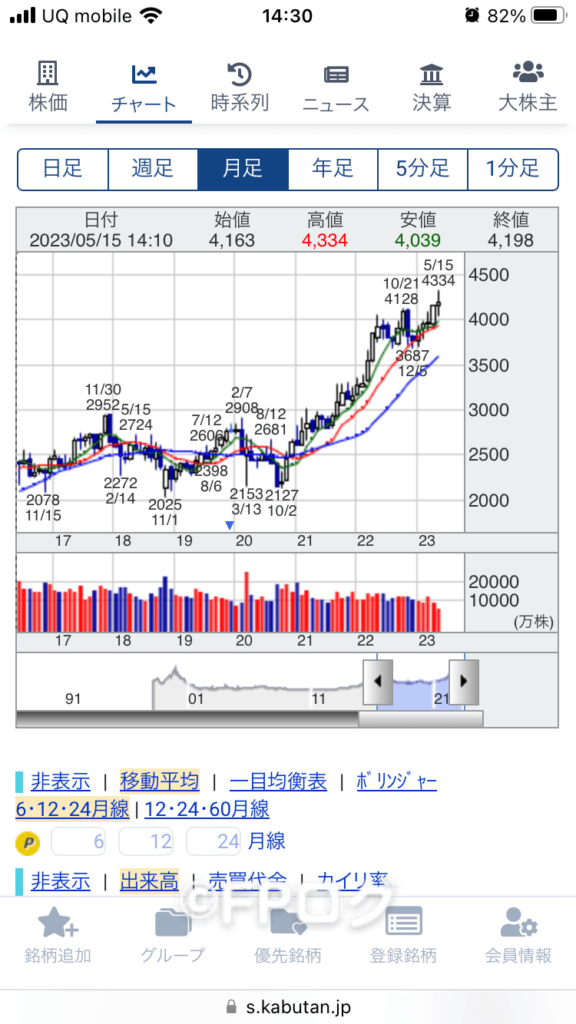

NTT【日本電信電話】の株価の推移(チャート)

NTT【日本電信電話】株の配当金、配当利回り、配当性向

NTT【日本電信電話】株の配当金がもらえるのはいつ?

NTT【日本電信電話】の売上の推移

NTT【日本電信電話】の財務状況

NTT【日本電信電話】のキャッシュフロー

NTT【日本電信電話】株の評判

NTT【日本電信電話】株の購入方法

NTT【日本電信電話】IRニュース

NTT【日本電信電話】のよくある質問

NTT【日本電信電話】株以外のおすすめ高配当銘柄

今回はNTT【日本電信電話】株(9432)について解説いたします。

NTT東日本やNTT西日本、NTTドコモ、NTTデータ。

NTT【日本電信電話】グループのサービスは誰でも一度は聞いたことありますよね。

総売上高13兆円以上(日本企業第4位)の巨大企業

1位:トヨタ自動車:約37兆円

2位:本田技研工業約17兆円

3位:ENEOSホールディングス約15兆円

NTT【日本電信電話】株のおすすめポイントは下記です。

- NTT【日本電信電話】の売上・営業利益は安定的に伸長している

- 収益頭であるNTTドコモのブランド力が絶大

- 高い配当率と10年以上継続している増配

- オトクな株主優待

- 高い営業利益率

- 安定的に伸長している営業キャッシュフロー

歴史もある大企業で売上・利益も年々伸長しています。

ちなみに収益頭のNTTドコモのシェアは、36.1%(MVNO※を含むと41.7%)と業界トップです(総務省:移動系通信の契約数における事業者別シェアの推移)。

MVNOとは、Mobile Virtual Network Operator(仮想移動体通信事業者)の略です。NTTドコモは別の通信業者に通信回線を貸して収益を得ています(MVNOとは)

配当もしっかり株主に還元、10年以上増配中です。

さらに営業利益率やキャッシュフローなど好材料が盛りだくさんですよ。

私も保有している日本電信電話株を購入するためのおすすめポイントやデメリットを解説しています。

ぜひ最後までご覧ください。

- 株のツールっていろいろあるし、どれを見たらいいのか分からない…

- 複数のサイトをそれぞれ見るのが面倒…1つにまとめて見られたらいいのに…

- 無料の情報サイトは煩雑で見づらい…

このような経験はありませんか?

私も株探プレミアムを知る前はいろいろなツールやサイトを行ったり来たりして、本当に面倒な思いをしていました。

株探プレミアムなら配当利回りや株価、チャートだけでなく、決算情報も一目で分かるようになっています。

おかげで他のサイトやツールを使わずとも、高配当株についての必要な情報を株探プレミアム一本で得られるようになりました。

今なら30日間無料で体験できますので、この機会にぜひお試しください。

無料登録方法やおすすめの使い方は下記の記事で分かりやすく解説しています。

目次 非表示

- NTT【日本電信電話】とは

- NTT【日本電信電話】のおすすめポイント

- NTT【日本電信電話】株のデメリット

- NTT【日本電信電話】の株価の推移(チャート)

- NTT【日本電信電話】株の配当金、配当利回り、配当性向

- NTT【日本電信電話】株の配当金がもらえるのはいつ?

- NTT【日本電信電話】の売上、利益の推移

- NTT【日本電信電話】の財務状況

- NTT【日本電信電話】のキャッシュフロー

- NTT【日本電信電話】株の評判

- NTT【日本電信電話】株の購入方法

- NTT【日本電信電話】のIRニュース

- NTT【日本電信電話】株のよくある質問

- NTT【日本電信電話】株以外のおすすめ高配当銘柄

- まとめ:NTT【日本電信電話】は替えの利かない国内トップレベルの大企業です

NTT【日本電信電話】とは

まずはNTT【日本電信電話】の概要を説明いたします。※執筆当時のデータです。

| 上場会社名 | 日本電信電話株式会社 NIPPON TELEGRAPH AND TELEPHONE CORPORATION |

| 上場取引所 | 東京証券取引所プライム市場(旧東証一部) |

| コード番号 | 9432 |

| 本社所在地 | 〒100-8116 東京都千代田区大手町一丁目5番1号 大手町ファーストスクエア イーストタワー |

| 創業 | 1952年8月1日(日本電信電話公社) |

| 設立 | 1985年4月1日 |

| 事業内容 | 総合ICT事業、地域通信事業、グローバルソリュショーン事業 |

| 代表者 | 代表取締役社長 社長執行役員 島田 明 |

| 資本金 | 9,380億円(2022年3月31日現在) |

| 年商 | 13.13兆円(2023年3月期) |

| 年初来高値 | 179円(2023年6月29日) |

| 年初来安値 | 148円(2023年1月10日) |

| 配当利回り | 2.79~3.37%(年初来高値~安値における配当金) |

| 配当金 | 1株120円(2023年3月期実績)※株式分割前(25分割後は1株4.8円) 1株125円(2024年3月期予想)※株式分割前(25分割後は1株5円) |

| 決算期 | 3月末日 |

| IR情報 | https://group.ntt/jp/ir/ |

| 公式HP | https://group.ntt/jp/ |

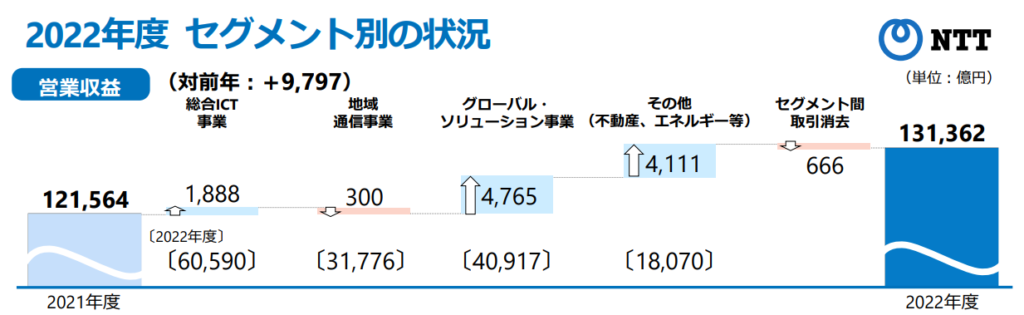

NTT【日本電信電話】の売上構成は下記です。

- 総合ICT:6兆590億円

- 地域通信:3兆776億円

- グローバルソリューション:4兆917億円

- その他事業(不動産、エネルギー等):1兆8,070億円

※セグメント間取引消去が約2兆円。

総合ICT事業とはNTTドコモ、NTTコミュニケーションズ、NTTコムウェアです。

総合ICT事業とは

総合ICT事業とは

当事業は、携帯電話事業、国内電気通信事業における県間通信サービス、国際通信事業、ソリューション事業、システム開発事業およびそれに関連する事業を主な事業内容としています。

NTTウェブサイト

地域通信事業とは

当事業は、国内電気通信事業における県内通信サービスの提供およびそれに附帯する事業を主な事業内容としています。

NTTウェブサイト

グローバル・ソリューション事業とは、NTTデータ、NTT DATA, Inc.、NTT Ltd.です。

グローバル・ソリューション事業とは

当事業は、システムインテグレーション、ネットワークシステム、クラウド、グローバルデータセンターおよびそれに関連する事業を主な事業内容としています。

NTTウェブサイト

その他事業として不動産、エネルギーなどがあります(NTTウェブサイト)

NTT【日本電信電話】のおすすめポイント

NTT【日本電信電話】のおすすめポイントは下記です。

- NTT【日本電信電話】の売上・営業利益は安定的に伸長している

- 収益頭であるNTTドコモのブランド力が絶大

- 高い配当率と10年以上継続している増配

- オトクな株主優待

- 高い営業利益率

- 安定的に伸長している営業キャッシュフロー

それぞれ分かりやすく説明していきますね。

NTT【日本電信電話】の売上・営業利益は安定的に伸長している

NTT【日本電信電話】の売上は2017年3月期、営業利益は2020年3月期以降安定して伸長しています。

この大きな要因はNTTグループのおよそ半分の売上・利益をもたらすNTTドコモです。

なぜなら、携帯電話は月々の定期的な収入を見込めるうえ、参入障壁が他の業態より高いので競合が少ないというメリットがあるからです。

また、dポイントによる囲い込み戦略も収益向上に有効に寄与している要因の一つですね。

収益頭であるNTTドコモのブランド力が絶大

NTTドコモの2023年3月期通期の売上高(6兆590億円)と営業利益(1兆939億円)は、NTTグループのおよそ半分を占める収益頭です。

総務省の調査によると、収益頭のNTTドコモは、業界36.1%(MVNO※を含むと41.7%)とトップです(総務省:移動系通信の契約数における事業者別シェアの推移)。

さらに5G通信への流れや携帯電話事業における高い新規参入障壁※が幸いして、今後も安定的な収益が見込めます。

携帯電話事業に新規に参入しようとすると、総務省から周波数割り当てを取得する必要がある。また、割り当てを受けた事業者は国が定めた条件にあう基地局などを設置してサービスを提供することになるが多額の設備投資が必要となる。このように周波数の確保と多額の投資が参入障壁となり簡単には参入できない事業となっている。

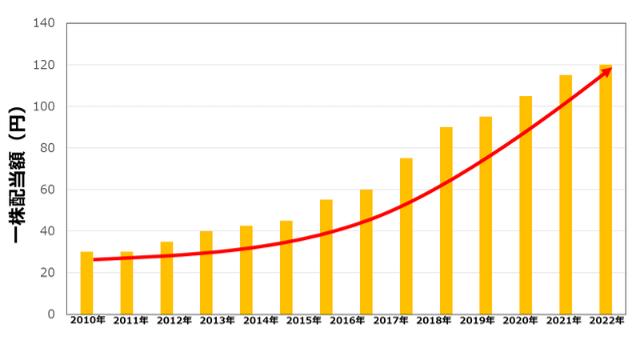

高い配当率と10年以上継続している増配

NTTグループの配当率は2022年3月期通期では3.81~5.41%と高配当です。

直近では株価が上がり続け配当利回りはやや落ち着いていますが、配当額は10年以上増配、かつ2024年3月期も増配の計画を発表しています。

また近年の配当性向は35%~40%ほどを安定して推移しています。

NTTの事業内容は売上、利益の変動が起きづらいので、今後も高い配当金が受け取れる可能性が高いです。

好業績に裏打ちされた株主還元施策は、これから株の購入を検討している人にとって安心の判断材料ですよね。

オトクな株主優待

NTT【日本電信電話】株を買うとお得な株主優待が受けられます。

内容は下記です。

基準日時点(3月末日)で100株以上を2年~3年保有するとdポイント1,500ポイント、5年~6年保有すると3,000ポイントの計4,500ポイント受け取れます。

注意点としては毎年受け取れるわけではなく、同一の株主番号ではあくまで最大2回のみということです。

株を大量に保有している場合でも、もらえるポイントは同じですよ。

すべて売却し、名寄せ後に再度購入すれば株主番号が変わりますが、そこまでしてdポイントを狙う方は少ないと思います。配当利回りも高く、普通に長期保有して問題ない優良銘柄です。

高い営業利益率

NTTグループの魅力は売上、利益だけではありません。

特筆すべきは営業利益率です。

例えば2023年3月期通期の営業利益率(営業利益/総売上×100)は、13.9%です。

これは、上場企業平均6.29%※を大きく上回る水準です。

※出典:JPX調査レポート:2023年3月期、市場第一部・市場第二部・マザーズ・JASDAQ)

競合がほぼ現れないため、高い営業率は今後も保たれる可能性が高いですね。

NTT【日本電信電話】株のデメリット

NTT【日本電信電話】株のデメリットは以下です。

- 総務省が寡占状態を問題視している

- 公正取引委員会が縛りの障壁を問題視している

NTT株の業績は、営業利益の半分以上を占めるNTTドコモ次第といえます。

ただし、NTTドコモをとりまく移動式通信業界は、今後も順風満帆を確約されているわけではありません。

理由を順にわかりやすく説明します。

総務省が寡占状態を問題視している

NTTは営業利益率はかなり高いですが、総務省が問題視しています。

通信電話サービスは現在、KDDI(au)とソフトバンクグループの3強寡占状態にあります。

令和2年度の資料ですが、3大手社のシェアは全体の86.8%です。

上記の状態を問題視した総務省が、大手通信事業者の料金値下げに言及したことは記憶に新しい出来事です(モバイル市場の公正な競争環境の整備に向けたアクション・プラン」の公表)。

いまでは楽天モバイルなどの低価格帯のシェアはさらに広まりつつあるため、NTTドコモにとって大きな脅威です。

しかしながら楽天モバイルの直近の営業利益は5,000億円の赤字なので、3強の時代はまだまだ続きそうです。

公正取引委員会が縛りの障壁を問題視している

さらに携帯電話サービスを一定期間変更できない「4年縛り」「2年縛り」といった取引慣行の見直しも懸念材料です。

公正取引委員会が「縛り」の障壁を問題視しているからです。

ただ、スマートフォーンの普及と共に大容量、高速化してきた移動通信システムは、徐々に5Gに切り替わりつつあります。

さらにDX(Digital Transformation:デジタルトランスフォーメーション)への移行に伴う世の中のIT市場の拡大により、NTTドコモの業績が急激に悪化することは考えづらいでしょう。

縛りの見直しはユーザーにとってはありがたいですね。

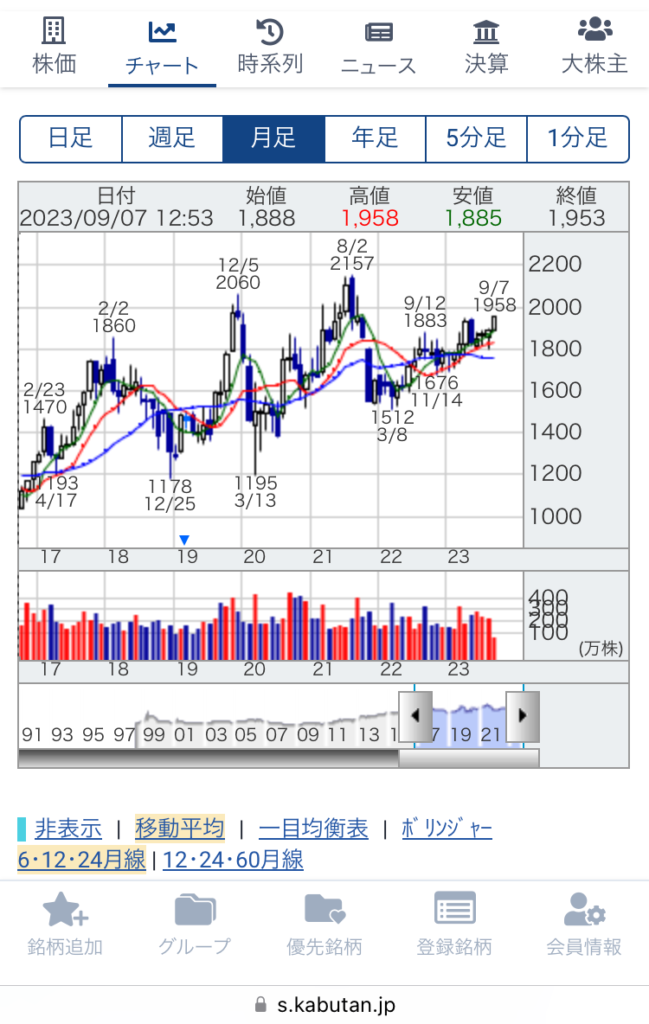

NTT【日本電信電話】の株価の推移(チャート)

NTT【日本電信電話】の株価の推移は下記です。

右肩上がりで株価が上昇し続けています。

執筆時点でPER11.4倍、PBR1.60倍とやや割高感が出てきましたが、まだまだ問題ない範囲だと思われます。

NTT【日本電信電話】株の配当金、配当利回り、配当性向

NTT【日本電信電話】株の配当金、配当利回り、配当性向は下記です。

- 2010年以来減配なし

- 30%代の安定配当性向を確保

- 特になし

| 配当金(1株あたり) | 配当利回り | 配当性向 | |

|---|---|---|---|

| 2010年3月 | 1.2円(分割調整後) | 2.74~3.3% | 30.9% |

| 2011年3月 | 1.2円(分割調整後) | 2.88~3.73% | 31.1% |

| 2012年3月 | 1.4円(分割調整後) | 3.43~4.03% | 35.9% |

| 2013年3月 | 1.6円(分割調整後) | 3.61~4.89% | 37.2% |

| 2014年3月 | 1.7円(分割調整後) | 2.83~4.33% | 33.4% |

| 2015年3月 | 1.8円(分割調整後) | 2.32~3.56% | 38.0% |

| 2016年3月 | 2.2円(分割調整後) | 2.41~3.03% | 31.4% |

| 2017年3月 | 2.4円(分割調整後) | 2.32~2.89% | 30.7% |

| 2018年3月 | 3円(分割調整後) | 2.54~3.30% | 33.3% |

| 2019年3月 | 3.6円(分割調整後) | 3.30~4.44% | 40.9% |

| 2020年3月 | 3.8円(分割調整後) | 3.27~4.41% | 41.1% |

| 2021年2月 | 4.2円(分割調整後) | 3.48~4.94% | 42.3% |

| 2022年3月 | 4.6円(分割調整後) | 3.81~5.41% | 34.9% |

| 2023年3月 | 4.8円(分割調整後) | 2.90~3.39% | 34.5% |

| 2023年4月 (予想) | 5円(分割調整後) | – | 33.8% 目標 |

※配当利回りは、その年の最低株価と最高株価をその年の配当金で割って算出しています。

NTT【日本電信電話】株の配当額は、2010年3月期以降、減配なしの右肩上がりです。

さらに増配額のペースが近年早まっていることにも注目です。

2024年3月期通期の年間配当額も前期から増配となる1株当たり年間125円(対前年+5円)を発表しています(株主還元(配当・自己株式取得))。

株式を25分割予定なので、実際の1株当たりの配当金は125÷25=5円になる予定です。※株数が25倍になるため、受け取れる配当額は同じ。

NTT【日本電信電話】株の配当金がもらえるのはいつ?

NTT【日本電信電話】の配当時期は下記です。

| 配当日(権利確定日) | 権利付き最終日 ※この日までに買うと配当金が受け取れる | 権利落ち日 ※この日に購入しても直近の配当には間に合わない |

| 2024年3月29日(金) 次回期末配当 | 2024年3月27日(水) | 2024年3月28日(木) |

| 2024年9月30日(月) 次回中間配当 | 2024年9月26日(木) | 2024年9月27日(金) |

※入金は、配当日(権利確定日)以降、2~3か月後になります。

NTT【日本電信電話】の売上、利益の推移

NTT【日本電信電話】の売上、利益の推移は下記です。

- 売上・利益とも順調に伸長

- 高い営業利益率

- 包括利益もしっかり確保

- 特になし

| 売上高 (百万円) | 営業利益 (百万円) | 経常利益 (百万円) | 当期純利益 (百万円) | 包括利益 (百万円) | |

|---|---|---|---|---|---|

| 2014年3月期連結 | 10,925,174 | 1,213,653 | 1,294,195 | 585,473 | 1,087,731 |

| 2015年3月期連結 | 11,095,317 | 1,084,566 | 1,066,629 | 518,066 | 900,613 |

| 2016年3月期連結 | 11,540,997 | 1,348,149 | 1,329,259 | 737,738 | 618,924 |

| 2017年3月期連結 | 11,391,016 | 1,539,789 | 1,527,769 | 800,129 | 1,138,558 |

| 2018年3月期連結 | 11,782,148 | 1,641,086 | 1,740,479 | 897,887 | 1,274,996 |

| 2019年3月期連結 | 11,879,842 | 1,693,833 | 1,671,861 | 854,561 | 1,114,749 |

| 2020年3月期連結 | 11,899,415 | 1,562,151 | 1,570,141 | 855,306 | 969,591 |

| 2021年3月期連結 | 11,943,966 | 1,671,391 | 1,652,575 | 916,181 | 1,559,611 |

| 2022年3月期連結 | 12,156,447 | 1,768,593 | 1,795,525 | 1,181,083 | 1,492,081 |

| 2023年3月期連結 | 13,136,194 | 1,828,986 | 1,817,679 | 1,213,116 | 1,405,984 |

| 2024年3月期連結 ※通期予想 | 13,060,000 | 1,950,000 | – | 1,255,000 | – |

NTTグループの売上、利益は上記表のとおり、きわめて順調に伸びています。

2023年3月期の売上、利益もしっかり増収増益。

特筆すべきは高い営業利益です。

| 年 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

| 営業利益率(%) | 11.1 | 9.8 | 11.7 | 13.5 | 13.9 | 14.3 | 13.1 | 14.0 | 14.5 | 13.9 |

直近では14%前後と抜群の営業効率ですね。

上場企業の平均※(6.29%)と比較しても極めて高い成績をたたき出しています。

※出典:JPX調査レポート:2023年3月期、市場第一部・市場第二部・マザーズ・JASDAQ)

包括利益もしっかり、安定・安全の経営です。

NTT【日本電信電話】の財務状況

NTT【日本電信電話】の財務状況です。

- 利益余剰金が増加傾向

- 2020年以降有利子負債が増加

| 利益剰余金(百万円) | 現金および預金(百万円) | 自己資本比率 | 有利子負債(百万円) | 有利子負債比率 | |

|---|---|---|---|---|---|

| 2014年3月期連結 | 4,808,361 | 984,463 | 42.0% | 4,200,000 | 49.3% |

| 2015年3月期連結 | 5,126,657 | 849,174 | 41.9% | 4,406,700 | 50.7% |

| 2016年3月期連結 | 5,074,234 | 1,088,275 | 42.0% | 4,163,300 | 47.1% |

| 2017年3月期連結 | 5,468,245 | 925,213 | 42.6% | 4,088,200 | 47.4% |

| 2018年3月期連結 | 6,125,957 | 780,300 | 42.0% | 3,971,600 | 43.8% |

| 2019年3月期連結 | 5,954,305 | 946,134 | 41.6% | 4,262,700 | 46.0% |

| 2020年3月期連結 | 6,499,942 | 1,033,574 | 39.4% | 4,699,900 | 51.8% |

| 2021年3月期連結 | 7,068,008 | 935,727 | 32.9% | 7,624,300 | 100.8% |

| 2022年3月期連結 | 7,293,915 | 834,564 | 34.7% | 7,364,300 | 88.9% |

| 2023年3月期連結 | 8,150,117 | 793,920 | 33.8% | 8,230,500 | 96.1% |

NTTグループの利益余剰金が2014年以降徐々に増加しています。

利益余剰金は「内部留保」とも言われ企業が積み立てたお金のことです。

利益剰余金の増加は財務体質が強化されていることを示し、株主還元の余力が増えることから株価が高まる原因になります。

一方、気になるのは2021年以降の有利子負債額が7兆円台と大きいことです。

直近の理由は2020年11月17日に成立した、ドコモ完全子会社化のためのTOB(株式公開買い付け)に必要な資金の融資によるものです。

買い付け総額は4兆2,500億円ほどです。

負債は一時的に増えましたが、現在の売上の半分(約6兆円)はドコモによるものなので、さらなる事業拡大のためにこの買収は成功と言えますね。

有利子負債額の株主資本に対する比率も、適正範囲(100%以下)にある※ので負債に対する返済能力は問題ありません。

株主資本に対する有利子負債の比率は、「有利子負債比率」といわれ、この数値から会社の負債の返済能力が分かります。有利子負債とは借入金や発行済の社債、コマーシャル・ペーパー(無担保の約束手形)など、金利(利息)を伴う会社の借金のことです。定められた期間中に返済の義務を負うお金で下記のように計算されます。

有利子負債比率(%)=有利子負債÷株主資本×100

100%以下であれば、株主資本が負債より少ないので返済能力がありとみなされます。

(厳密には自己資本と株主資本は異なりますが、説明を簡単にするため同一とします。)

NTT【日本電信電話】のキャッシュフロー

NTT【日本電信電話】のキャッシュフローは下記です。

- 年々増加している営業キャッシュフロー

- 潤沢な現金等

- 特になし

| 営業キャッシュフロー(百万円) | 投資キャッシュフロー(百万円) | 財務キャッシュフロー(百万円) | 現金及び現金等同等物に係る換算差額(百万円) | 現金等※(百万円) | |

|---|---|---|---|---|---|

| 2014年3月期連結 | 2,727,904 | △2,106,806 | △622,440 | 24,372 | 984,463 |

| 2015年3月期連結 | 2,391,812 | △1,868,579 | △678,008 | 19,486 | 849,174 |

| 2016年3月期連結 | 2,711,845 | △1,759,778 | △707,575 | △7,419 | 1,088,275 |

| 2017年3月期連結 | 2,917,357 | △2,089,311 | △981,511 | △6,959 | 925,213 |

| 2018年3月期連結 | 2,541,270 | △1,746,185 | △968,279 | △3,106 | 895,003 |

| 2019年3月期連結 | 2,406,157 | △1,774,136 | △584,266 | 3,376 | 946,134 |

| 2020年3月期連結 | 2,995,211 | △1,852,727 | △1,041,261 | △13,783 | 1,033,574 |

| 2021年3月期連結 | 3,009,064 | △1,424,532 | △1,689,548 | 7,169 | 935,727 |

| 2022年3月期連結 | 3,010,257 | △1,699,152 | △1,438,130 | 25,862 | 834,564 |

| 2023年3月期連結 | 2,261,013 | △1,736,912 | △590,197 | 25,452 | 793,920 |

※現金等:連結キャッシュ・フロー計算書における「現金及び現金同等物の期末残高」

NTTグループの営業キャッシュフロー額は、トヨタ自動車に次ぐ国内2位です。※金融機関(銀行、証券、保管会社)を除く。

営業キャッシュフローの額面が大きいということは、本業での稼ぎが大きいことと同意です。

また設備投資や配当金の支払い、借金の返済もしっかり行っています。

現金等も潤沢に保有しており、安定感なキャッシュの流れがみてとれますね。

NTT【日本電信電話】株の評判

SNS上でのNTT【日本電信電話】株の評判です。

🐈みや株の紹介🐈

— みや🐈🐾株×猫 (@miya_kabusk) May 13, 2023

その37🌷日本電信電話(NTT)

1株所有中🙌

docomoやdポイントなどを

扱っているお馴染みの会社ですね🎵

先日、6月末までの保有分は

1株→25株に分割する発表があったので

それまでに買い増したいです✨

この機会を大切にしたいと思います☺️♪#株主優待 pic.twitter.com/vU9AzwJUgK

RT NTT(日本電信電話 9432)を6月までに、とりあえず最低4株持っておけば7月に100株になって、保有期間2年以上でdポイントが1500ポイントもらえるってアツいね🥹🥹🥹✨(2年間で優待が変わらなければだけど)

— りえりん@株×ライティング🔰 (@rierin45895) May 12, 2023

話題になった日本電信電話(NTT) 本決算です

— 株探検隊@日本/米国/全世界株全力 (@kabuichiro0101) May 13, 2023

売上高13.14兆円(8.1%↑)見通しクリア

純利益1.21兆円(2.7%↑)見通しクリア

増収増益で着地

グローバル/エネルギーが好調

来期の見通しを発表

配当金4.8円→5円(7月より25分割)

売上高見通し13.06兆円(0.6%↓)

純利益見通し1.26兆円(3.5%↑)

減収増益見通し

誰でも知っている大企業で高配当、株主優待もあるので人気がありますね。

NTT【日本電信電話】株の購入方法

NTT【日本電信電話】株を購入するなら、下記3社がおすすめです。

SBI証券は2023年9月30日より、単元未満株を含む国内株式売買手数料が完全無料になりました。

ネット証券口座で1,000万口座を突破している、最も人気のある証券会社です。

取引銘柄数も東証ほぼ全てに対応しており、単元未満株ではおすすめNo.1口座と言えます。

マネックス証券は国内で有数のネット証券会社です。

個人的な所感ではアプリなどのツールはマネックス証券が使いやすいので、おすすめの証券会社ですよ。

現在は買い手数料は無料で、売り手数料のみかかります。

2024年から始まった新NISA口座で取引する場合は買い、売り共に手数料無料になります。

単元未満株の取引銘柄もほぼすべての上場企業なので、銘柄をきちんと選んで取引ができます。

| 単元未満株 買い手数料 | 無料 |

| 単元未満株 売り手数料 | 約定代金の0.55% ※最低手数料52円 新NISAでの取引は無料 |

| NISA口座 | 約定代金の0.55% ※最低手数料52円 新NISAでの取引は無料 |

| 取扱銘柄 | 東証、名証ほぼ全て |

| 注文時間 | 24時間対応 |

auカブコム証券はMUFG(三菱UFJフィナンシャルグループ)を親会社に持つネット証券会社です。

単元未満株の手数料は無料ではないため割高に感じますが、自動売買ツールが豊富のため色々な取引方法を試したい方に向いている証券会社です。

また、マネックス証券と同じく2024年からの新NISA口座で取引する場合は買い、売り共に手数料無料になります。

単元未満株でおすすめの証券会社をすべて見たい方は下記をご覧ください。

NTT【日本電信電話】のIRニュース

独自判断ですが、株価に関係する可能性があるNTT【日本電信電話】の直近のIRニュースをまとめました。

- 2022年度決算について(2022年5月12日)

- 株式分割および株式分割に伴う定款の一部変更に関するお知らせ(2022年5月12日)

2022年度決算について(2022年5月12日)

日本電信電話の2022年度決算が発表されました。

売上13兆1,300億円、営業利益1,828億円と過去最高の業績です。

配当金も1株当たり120円(25分割後4.8円)と過去最高、2023年度は125円(25分割後5円)予想としています。

株式分割および株式分割に伴う定款の一部変更に関するお知らせ(2022年5月12日)

2023年6月30日を基準日として1株につき、25株の割合をもって分割します。

NTT【日本電信電話】株のよくある質問

NTT【日本電信電話】株についてのよくある質問をまとめました。

- 総務省がモバイル市場の公正な競争環境への言及して以来モバイル通信収入が厳しさを増すと思われます。対応について教えてください。

- NTTデータ、NTT DATA, Inc.そしてNTT Ltd.が統合して「グローバル・ソリューション事業」が立ち上がりました。狙いを教えてください。

- マイナーではありますが、その他(不動産、エネルギー等)が大幅に増収になっています。なぜでしょうか。

- 総務省がモバイル市場の公正な競争環境への言及して以来モバイル通信収入が厳しさを増すと思われます。対応について教えてください。

- 一般消費者向けの通信事業については顧客層の拡大などにより収益源を最小限度におさえつつ、法人事業やモバイル・クラウド・ソリューションの強化、スマートライフ事業でのマーケティングソリューションや金融・決済の成長を図り増収増益をめざす方針です。

- NTTデータ、NTT DATA, Inc.そしてNTT Ltd.が統合して「グローバル・ソリューション事業」が立ち上がりました。狙いを教えてください。

- グローバル人材を結集させ、グローバルガバナンスの強化とグローバル事業の実行能力の強化です。NTTデータの“つくる力”とNTT Ltd.の”つなぐ力“の組み合わせにより新たな競争優位性を獲得しました。

- マイナーではありますが、その他(不動産、エネルギー等)が大幅に増収になっています。なぜでしょうか。

- エネルギー事業である、小売電気事業の電力取次量の増加と燃料価格の高騰を反映した電気料収入の増などにより大幅増収になりました。

NTT【日本電信電話】株以外のおすすめ高配当銘柄

| S(5点) | A(4点) | B(3点) | C(2点) | D(1点) | |

| 高配当 | 年初来高値から算出した配当利回り5%以上 | 年初来高値から算出した配当利回り4%以上 | 年初来高値から算出した配当利回り3%以上 | 年初来高値から算出した配当利回り2%以上 | 年初来高値から算出した配当利回り2%未満 |

| 企業規模 | 最大手に対して売上50%まで | 最大手に対して売上20%まで | 最大手に対して売上10%まで | 最大手に対して売上5%まで | 最大手に対して売上5%未満 |

| キャッシュリッチ | 有利子負債ゼロ | 現金が有利子負債に対して100%以上 | 現金が有利子負債に対して50%以上 | 現金が有利子負債に対して25%以上 | 現金が有利子負債に対して25%未満 |

| 配当性向 | 30%以上40%以下 | 20%以上30%未満 40%以上60%未満 | 10%以上20%未満 60%以上80%未満 | 5%以上10%未満 80%以上100%未満 | 5%未満 100%以上 |

| グローバル | 売上比の70%以上が海外 | 売上比の50%以上が海外 | 売上比の40%以上が海外 | 売上比の10%以上が海外 | 売上比の10%未満が海外 |

| 総合評価 | 全ての数値の合計が25以上 | 全ての数値の合計が20以上25未満 | 全ての数値の合計が15以上20未満 | 全ての数値の合計が10以上15未満 | 全ての数値の合計が10未満 |

総合評価について

S5点、A4点、B3点、C2点、D1点にて加点

※高配当は他の項目より優先されるので2倍評価

※表は右にスクロールできます。

| 銘柄名 (銘柄をタップすると 詳細にアクセスできます) | 総合評価 (S~D) | 配当利回り ※注 | 配当金 (1株あたり) | 配当金の権利付き最終日 (この日までに買うと 配当金が受け取れる) | 株主 優待 |

|---|---|---|---|---|---|

| 明豊ファシリティワークス (1717) | 3.85% ~4.63% | 32円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 安藤・間 (1719) | 5.17% ~7.32% | 60円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 鹿島建設 (1812) | B | 2.89% ~4.82% | 70円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 奥村組 (1833) | B | 4.74% ~7.67% | 225円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| イチケン (1847) | 5.30% ~5.76% | 100円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 日東富士製粉 (2003) | B | 3.56% ~4.17% | 176円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 日本食品化工 (2892) | 4.50% ~7.68% | 125円→200円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| JT【日本たばこ産業】 (2914) | 4.87% ~7.41% | 188円 | 期末:2023年12月27日 中間:2024年6月26日 | × | |

| 武田薬品工業 (4502) | 4.04% ~4.69% | 188円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| ENEOSホールディングス (5020) | B | 3.78% ~5.11% | 22円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| TOYO TIRE (5105) | 4.16% ~6.17% | 55円 | 期末:2023年12月27日 中間:2024年6月26日 | × | |

| 日本カーボン (5302) | B | 4.30% ~5.13% | 200円 | 期末:2023年12月27日 中間:2024年6月26日 | × |

| 中山製鋼所 (5408) | B | 3.15% ~5.03% | 38円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| モリ工業 (5464) | B | 3.10% ~4.82% | 130円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| ARE ホールディングス (5857) | 4.46% ~4.96% | 90円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 日本エアーテック (6291) | 4.73% ~6.34% | 60円 | 期末:2023年12月27日 中間:2024年6月26日 | × | |

| 日本ピラー工業 (6490) | B | 2.47% ~4.48% | 120円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| MS-Japan (6539) | B | 4.63% ~5.89% | 56円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 帝国通信工業 (6763) | B | 3.84% ~5.20% | 70円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| TOA (6809) | 4.69% ~6.19% | 40円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 日本セラミック (6929) | B | 3.53% ~4.48% | 100円 | 期末:2023年12月27日 | × |

| いすゞ自動車 (7202) | 3.87% ~5.59% | 72円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| オーハシテクニカ (7628) | B | 3.64% ~4.35% | 60円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| バルカー (7995) | B | 3.55% ~5.80% | 150円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| スクロール (8005) | 4.40% ~6.93% | 48円 | 期末:2024年3月27日 中間:2024年9月26日 | 〇 | |

| 住友商事 (8053) | 4.62% ~6.52% | 115円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 稲畑産業 (8098) | 4.06% ~5.76% | 120円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ | |

| 伊藤忠エネクス (8133) | 4.29% ~5.02% | 52円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 三井住友フィナンシャルG (8316) | 3.83% ~6.29% | 250円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 東京海上HD (8766) | 3.33% ~4.61% | 121円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 岩井コスモHD (8707) | B | 4.17% ~6.25% | 80円 (2023年3月期) | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 九州旅客鉄道 (9142) | C | 3.32% ~4.13% | 93円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| 日本電信電話 (9432) | B | 2.79% ~3.37% | 5円 ※株式を25分割済 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| KDDI (9433) | B | 2.91% ~3.53% | 140円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| 三協フロンテア (9639) | B | 3.00% ~5.00% | 160円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| イエローハット (9882) | 3.37% ~3.91% | 66円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ | |

| 蔵王産業 (9986) | B | 3.70% ~5.81% | 100円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

※配当利回りは、その年の最低株価と最高株価をその年の配当金で割って算出しています。

まとめ:NTT【日本電信電話】は替えの利かない国内トップレベルの大企業です

本記事をまとめます。

今回はNTT【日本電信電話】株について分かりやすく解説いたしました。

- NTT【日本電信電話】の売上・営業利益は安定的に伸長している

- 収益頭であるNTTドコモのブランド力が絶大

- 高い配当率と10年以上継続している増配

- オトクな株主優待

- 高い営業利益率

- 安定的に伸長している営業キャッシュフロー

世界的なIT化への移行に伴い、データ通信の重要性はますます高まっています。

データ通信量の増加を追い風に、NTT【日本電信電話】の業績は絶好調。

特に営業利益の半分以上を稼ぎ出すNTTドコモのブランド力は収益向上の強力な推進力ですよ。

好業績を受け、NTT【日本電信電話】株の配当額は年々アップし、2024年3月期通期も増配の計画です。

営業利益率も営業キャッシュフローも国内トップレベル、単なる歴史の古いディフェンシブ銘柄には収まりません。

総合的に見て、長期保有に適した株であると言えますね。

ぜひ本記事を購入の参考にしてみてください。

今回は以上です。

→おすすめの証券会社でNTT【日本電信電話】株を1株から購入してみる

注意

本記事の内容はあくまで個人的見解です。投資助言や勧誘を目的としていません。

リスクを考慮した上、ご自身の判断で投資を行ってください。いかなる損失についても責任を負いかねます。

また、記事内のデータはすべて執筆時のものです。最新の情報は各社のIRをチェックしてください。