株ログは複数の企業と提携しており、当サイトを経由して商品を購入することで、売り上げの一部が還元されることがあります。しかしながら当サイトのランキング等の評価については提携の有無や支払いの有無が影響していることはありません。

高配当と言われているバルカー(7995)の株を買おうと思っていますが、会社のことをよく知りません。

おすすめポイントやデメリットについて教えてください。

こんなお悩みを解決します。

注意

本記事の内容はあくまで個人的見解です。投資助言や勧誘を目的としていません。

リスクを考慮した上、ご自身の判断で投資を行ってください。いかなる損失についても責任を負いかねます。

また、記事内のデータはすべて執筆時のものです。最新の情報は各社のIRをチェックしてください。

- 本記事の内容

- バルカーとは

バルカー株のおすすめポイント

バルカー株のデメリット

バルカーの株価の推移(チャート)

バルカー株の配当金、配当利回り、配当性向

バルカー株の配当金はいつもらえる?

バルカーの売上、利益の推移

バルカーの財務状況

バルカーのキャッシュフロー

バルカー株の評判

バルカー株の購入方法

バルカーのよくある質問

バルカー株以外のおすすめ高配当銘柄

今回は株式会社バルカーの株について解説いたします。

私のポートフォリオの1つでもあるバルカー。

あまり聞きなれない企業ですが、日本有数の工業用シール(パッキン、ガスケットなど)のメーカーです。

その中でも特に財務状況が優れていて、かつ高配当なので投資家にも人気がありますよ。

今回はバルカー株のメリットやデメリットを含め、なぜ私がポートフォリオに加えているのかを分かりやすく説明をしていきます。

本記事を読んでぜひ購入の参考にしてみてください。

- 株のツールっていろいろあるし、どれを見たらいいのか分からない…

- 複数のサイトをそれぞれ見るのが面倒…1つにまとめて見られたらいいのに…

- 無料の情報サイトは煩雑で見づらい…

このような経験はありませんか?

私も株探プレミアムを知る前はいろいろなツールやサイトを行ったり来たりして、本当に面倒な思いをしていました。

株探プレミアムなら配当利回りや株価、チャートだけでなく、決算情報も一目で分かるようになっています。

おかげで他のサイトやツールを使わずとも、高配当株についての必要な情報を株探プレミアム一本で得られるようになりました。

今なら30日間無料で体験できますので、この機会にぜひお試しください。

無料登録方法やおすすめの使い方は下記の記事で分かりやすく解説しています。

バルカーとは

まずは株式会社バルカーの概要を説明いたします。※執筆当時のデータです。

| 上場会社名 | 株式会社バルカー |

| 上場取引所 | 東京証券取引所プライム市場(旧東証一部) |

| コード番号 | 7995 |

| 本社所在地 | 〒141-6024 東京都品川区大崎二丁目1番1号ThinkPark Tower24階 |

| 創業 | 昭和2年1月21日 |

| 設立 | 昭和7年4月8日 |

| 事業内容 | 産業機器、化学、機械、エネルギー、通信機器、半導体、自動車、宇宙・航空産業等、あらゆる産業向けにファイバー、ふっ素樹脂、高機能ゴム等各種素材製品を設計、製造、加工および販売 ソフトウエアおよび情報機器の開発および販売、関連する電子商取引などインターネットを利用した各種サービスの提供、コンサルティング、エンジニアリング、その他技術・ノウハウに関する事業 |

| 代表者 | 代表取締役社長COO 本坊 吉博 |

| 資本金 | 約139億円 |

| 年商 | 約621億円(2023年3月期実績) |

| 年初来高値 | 4,220円(2023/8/30) |

| 年初来安値 | 2,583円(2023/1/5) |

| 配当利回り | 3.55%~5.80% |

| 配当金 | 1株150円(2023年) 1株150円(2024年予想) |

| 決算期 | 3月末日 |

| IR情報 | https://www.valqua.co.jp/ir/ |

| 公式HP | https://www.valqua.co.jp/ |

バルカーの主要事業は機械に気密性、液密性を持たせるためのシールの製造、販売です。

用途により名前は違いますが一般的にはパッキン、ガスケットと呼ばれているものですね。

例えば炭酸飲料やアルコール飲料を工場で製造する工程で、液体を充てんする際に機器からの漏れや外部からの異物の侵入を防ぐために利用します。

他にも下記のような産業の部品として活躍。

- 半導体製造

- 電気、電子機器

- 自動車産業

- 真空機器産業

- 発電プラント

- 高機器産業

企業向けに製造、販売しているため私たち消費者の目に触れることはほぼ無いですが、国内有数の企業ですね。

日本だけではなく世界にも事業を展開しており、売上比率の35%が海外です。※株式会社バルカー2023年3月期第2四半期決算説明会資料より引用

バルカー株のおすすめポイント

バルカー株のおすすめポイントは下記です。

- 高配当。

- 売上、利益率が順調に伸びている。

- キャッシュ(現金)が潤沢。

- 自己資本比率が高い。

- 競合企業もすべて好調。

財務状況もよく、売上も伸びているため一言でいうと安定している企業です。

それぞれ分かりやすく説明していきますね。

高配当

バルカー株はいわゆる高配当株と言われています。

直近では配当利回り3.55%~5.80%ほど。

概算ですが100万円投資すれば、年間で5万円前後(税引き前)の配当金を得られます。

5%くらいの配当利回りを出す場合、無理をして配当している企業もありますが、バルカーは売上、利益ともに順調に伸びています。

配当性向も50%ほどです。

税引き後純利益の中から、どれだけ配当金を出したかを見る指標。

- 利益を企業が成長するための投資に回している。

- 単純に貯めこんでいる。

- 株主還元をしっかり行っている。

- 利益が低いのにムリをしている場合も。※100%を超えると利益以上の配当金を出していることになるので、借り入れ等しなければならないこともある。

計算式

配当性向(%)=1株当たりの配当額÷1株当たりの税引き後当期純利益×100

利益も出しつつ株主還元もしているので、おすすめできる企業ですね。

→配当金について詳しく知りたい方はこちら

売上が順調に伸びている

バルカーの売上はコロナの期間を除いては、ここ10年上がり続けています。

直近の2023年も過去最高売上。

支出についても必要な設備投資をしつつ、円安の影響でコスト増なのにそれ以上の売り上げが出ています。

利益率についても営業利益率7%~10%ほどを常に出していて安定しています。

→売上、利益について詳しく知りたい方はこちら

キャッシュ(現金)が潤沢

バルカーは現金が潤沢にあります。

- 現金及び預金→約82億円

- 有利子負債→約54億円

利益率が高くても内訳に売掛金が多いと黒字倒産してしまう可能性もありますが、バルカーは問題ありません。

現在ある有利子負債もキャッシュで返済可能なため、実質的に無借金経営といえます。

自己資本比率が高い

バルカーは自己資本比率も高いので、倒産しにくい会社です。

- 他人資本(負債)→約23億円

- 自己資本(純資産)→約42億円

- 他人資本+自己資本(純資産)→約65億円

自己資本比率=自己資本÷総資産×100→約63.6%

| 業種 | 自己資本比率 |

| 建設業 | 43.8% |

| 製造業 | 46.0% |

| 情報通信業 | 51.8% |

| 運輸業、郵便業 | 35.9% |

| 卸売業 | 38.4% |

| 小売業 | 31.4% |

| 不動産業、物品貸借業 | 32.3% |

| 学術研究、専門・技術サービス業 | 51.3% |

| 宿泊業、飲食サービス業 | 14.0% |

| 生活関連サービス業、娯楽業 | 34.0% |

| サービス業(他に分類されないもの) | 38.9% |

バルカーは中小企業ではないので直接は当てはまらないかもしれませんが、製造業の平均自己資本比率46.0%に対して63.6%と高い割合です。

このように有利子負債をすべてキャッシュ(現金)で返済できる財務状況であるにもかかわらず、自己資本比率が高いのでそもそも借金自体も少ないですね。

さらに売り上げも過去最高ペースなので、まさに万全の体制と言えます。

競合企業もすべて好調

バルカーの主要事業はシールの製造ですが、同レベルの競合企業がも業績が好調です。

上場企業の競合他社

| 企業名(コード番号) | 営業売上 | 営業利益 | 有利子 負債 | 現金 及び預金 | 自己資本 比率 | 配当 性向 | 配当 利回り |

| NOK株式会社(7240) | 約7,099億円 | 約153億円 | 約718億円 | 約1,046億円 | 60.6% | 96.7% | 3.7% |

| イーグル工業株式会社(6486) | 約1,573億円 | 約92億円 | 約341億円 | 約305億円 | 54.0% | 50.1% | 4.11% |

| ニチアス株式会社(5393) | 約2,381億円 | 約299億円 | 約234億円 | 約594億円 | 64.6% | 28.5% | 3.46% |

| 日本ピラー工業(6490) | 約487億円 | 約138億円 | 約13.5億円 | 約224億円 | 81.9% | 30.0% | 3.55% |

| 株式会社バルカー(7995) | 約621億円 | 約88億円 | 約58億円 | 約82億円 | 66.0% | 39.3% | 4.35% |

上場企業でいうと、どの会社も実質的にほぼ無借金経営です。

自己資本比率も高く、安定した経営をしています。

配当利回りは少ないものの財務状況でいうと日本ピラー工業(6490)もおすすめです。一般管理費が他企業より少なく、効率よく利益を上げている印象ですね。有利子負債がかなり少ないのも驚きです。

売上ベースではさらに上の企業もありますが、財務状況や配当性向、配当利回りを見るとバルカーが最もおすすめといえます。

バルカー株のデメリット

バルカー株のデメリットは今のところ見当たりません。

強いて言うなら円安によるふっ素樹脂原料、ゴム原料、金属材料などのコスト増ですが、海外売り上げを伸ばしているため円安におけるリスクを減らしています。

財務状況もかなり良いので、世界情勢が一変するくらいの出来事がないとビクともしないと思われます。

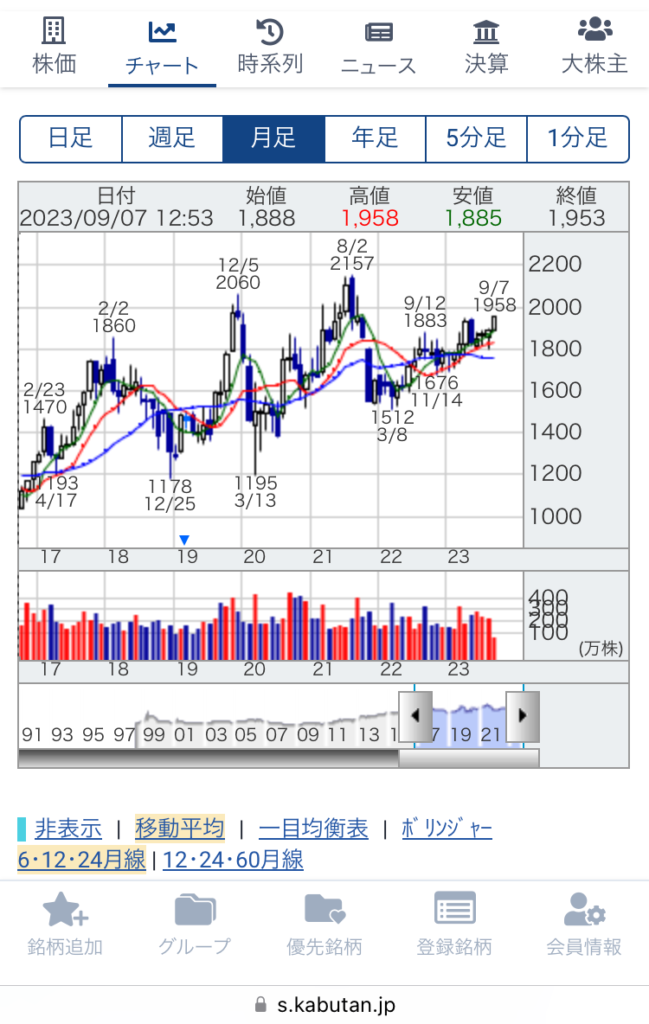

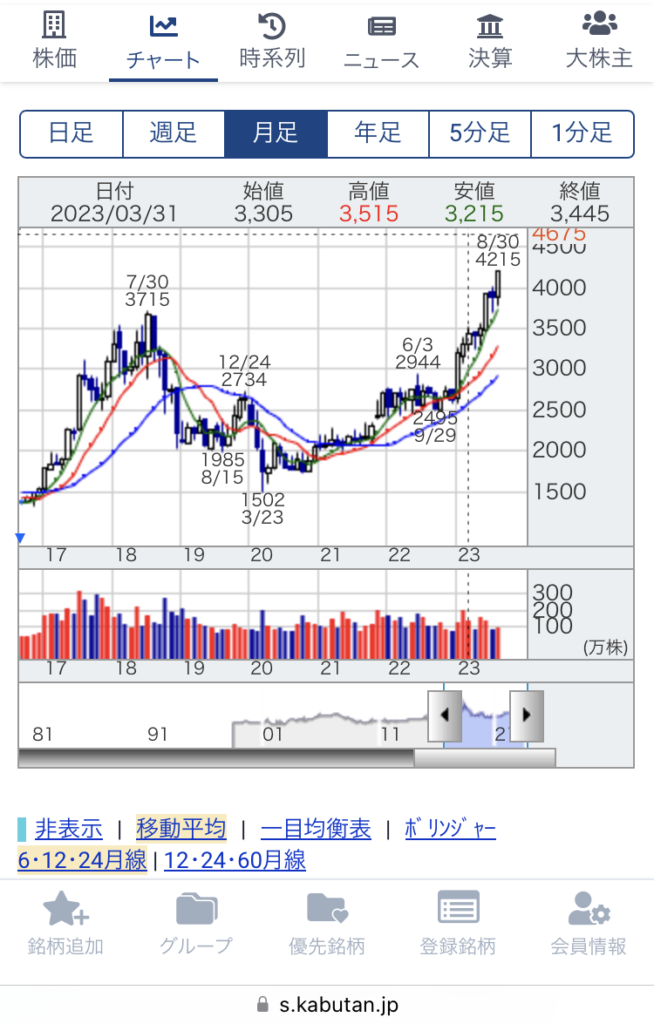

バルカーの株価の推移(チャート)

バルカーの株価の推移は下記です。

直近では1株あたり4,200円前後を上下しています。

昔をたどると2017年までは1株当たり約1,500円~2,000円前後でしたが、その後2019年で3,715円の最高値を更新。

コロナの影響でその後は低迷しましたが、現在は戻してきています。

バルカーは高配当株なので、株価が安定していると買いやすいですね。

バルカー株の配当金、配当利回り、配当性向

バルカー株の配当金、配当利回り、配当性向は下記です。

- ここ10年ほぼ増配。

- 特になし。

| 配当金(1株あたり) | 配当利回り | 配当性向 | |

|---|---|---|---|

| 2010年3月 | 32.5円 | 3.17% | 80.69% |

| 2011年3月 | 40円 | 3.42% | 38.65% |

| 2012年3月 | 40円 | 3.43% | 40.7% |

| 2013年3月 | 50円 | 4.22% | 105.5% |

| 2014年3月 | 50円 | 3.5% | 65.1% |

| 2015年3月 | 55円 | 3.53% | 53.9% |

| 2016年3月 | 60円 | 4.07% | 60.5% |

| 2017年3月 | 75円 | 4.1% | 56.4% |

| 2018年3月 | 85円 | 2.89% | 39.2% |

| 2019年3月 | 95円 | 4.29% | 40.9% |

| 2020年3月 | 100円 | 5.71% | 60.3% |

| 2021年2月 | 95円 | 5.71% | 54.2% |

| 2022年3月 | 125円 | 4.7% | 45.6% |

| 2023年3月 | 120円→150円 | 4.35% | 39.3% |

| 2024年3月 (予想) | 150円 | – | 50.0% 目標 |

※2016年に5株を1株にする株式併合しているため、併合後の調整金額に合わせています。

コロナの時代であっても配当増を繰り返しており、2024年3月予想も1株当たり150円と高配当です。

配当性向も50%前後で落ち着いており、利益を圧迫しない程度に配当金が出ていますね。

売掛金が多いため現金が目減りすることもありますが、一時的なので特に問題ないと思われます。

売上、純利益も伸びているので優良企業といえますね。

バルカー株の配当金がもらえるのはいつ?

バルカー株の配当時期は下記です。

| 配当日(権利確定日) | 権利付き最終日 ※この日までに買うと配当金が受け取れる | 権利落ち日 ※この日に購入しても直近の配当には間に合わない |

| 2024年3月29日(金) 次回期末配当 | 2024年3月27日(水) | 2024年3月28日(木) |

| 2024年9月30日(月) 次回中間配当 | 2024年9月26日(木) | 2024年9月27日(金) |

※入金は、配当日(権利確定日)以降、2~3か月後になります。

増配傾向、かつ安定した配当金が見込まれています。

売上も順調なので今後も期待できますね。

バルカーの売上、利益の推移

バルカーの売上、利益の推移は下記です。

- コロナで減った売上を戻しつつ、さらに過去最高ペース。

- 特になし。

| 売上高(百万円) | 営業利益(百万円) | 経常利益(百万円) | 当期純利益(百万円) | 包括利益(百万円) | |

|---|---|---|---|---|---|

| 2014年3月期連結 | 39,407 | 2,167 | 2,299 | 1,356 | 2,240 |

| 2015年3月期連結 | 40,021 | 2,814 | 3,087 | 1,803 | 2,880 |

| 2016年3月期連結 | 41,120 | 3,123 | 3,058 | 1,752 | 664 |

| 2017年3月期連結 | 43,640 | 4,065 | 3,929 | 2,348 | 3,183 |

| 2018年3月期連結 | 47,592 | 5,374 | 5,466 | 3,833 | 5,271 |

| 2019年3月期連結 | 51,243 | 5,609 | 5,791 | 4,087 | 1,898 |

| 2020年3月期連結 | 48,212 | 4,214 | 4,256 | 2,918 | 2,203 |

| 2021年3月期連結 | 44,717 | 3,475 | 3,673 | 3,090 | 3,911 |

| 2022年3月期連結 | 53,167 | 6,972 | 7,193 | 4,841 | 5,714 |

| 2023年3月期連結 | 62,178 | 8,877 | 9,029 | 6,746 | 8,322 |

| 2024年3月期連結 ※通期予想 | 62,000 | 7,500 | 7,500 | 5,300 | – |

コロナで一時的に売り上げが下がりましたが、その後順調に回復し2023年ではここ10年で最高の売上になっています。

利益も同じく過去最高です。

包括利益が多いのは、外国子会社の資産が円安の影響でプラス換算になっているためです。

ただしこの分が無くとも利益はかなり出ているので、安心してみていられますね。

次で説明しますがキャッシュ(現金)も増えています。

バルカーの財務状況

バルカーの財務状況です。

- 豊富な手持ち資金

- 高い自己資本比率

- 低い有利子負債比率

- 特になし

| 利益剰余金(百万円) | 現金および預金(百万円) | 自己資本比率 | 有利子負債(百万円) | 有利子負債比率 | |

|---|---|---|---|---|---|

| 2015年3月期連結 | 8,587 | 5,112 | 63.1% | 5,194 | 18.9% |

| 2016年3月期連結 | 9,279 | 6,117 | 62.8% | 5,310 | 19.6% |

| 2017年3月期連結 | 10,567 | 6,253 | 62.7% | 5,085 | 17.4% |

| 2018年3月期連結 | 12,899 | 6,514 | 65.3% | 4,258 | 12.9% |

| 2019年3月期連結 | 15,400 | 7,109 | 66.2% | 3,743 | 11.4% |

| 2020年3月期連結 | 16,558 | 6,644 | 69.3% | 3,070 | 9.2% |

| 2021年3月期連結 | 17,968 | 8,099 | 67.7% | 4,153 | 11.7% |

| 2022年3月期連結 | 21,043 | 8,144 | 66.0% | 5,172 | 13.0% |

| 2023年3月期連結 | 25,399 | 8,191 | 66.0% | 5,827 | 12.9% |

バルカーの財務状況は安定しています。

製造業にもかかわらず高い自己資本比率に低い有利子負債です。

2024年3月期も業績が好調のため、財務内容が悪化することは考えられません。

バルカーのキャッシュフロー

バルカーのキャッシュフローは下記です。

- 現金が増えている。

- 特になし。

| 営業キャッシュフロー(百万円) | 投資キャッシュフロー(百万円) | 財務キャッシュフロー(百万円) | 現金及び現金等同等物に係る換算差額(百万円) | 現金等(百万円) | |

|---|---|---|---|---|---|

| 2014年3月期連結 | 2,708 | △1,808 | △1,977 | 97 | 4,639 |

| 2015年3月期連結 | 3,374 | △1,033 | △2,046 | 97 | 5,031 |

| 2016年3月期連結 | 3,701 | △1,656 | △983 | △53 | 6,039 |

| 2017年3月期連結 | 3,674 | △2,120 | △1,327 | △83 | 6,181 |

| 2018年3月期連結 | 3,899 | 1,190 | △2,484 | 33 | 6,439 |

| 2019年3月期連結 | 5,362 | △1,960 | △2,704 | △99 | 7,037 |

| 2020年3月期連結 | 5,121 | △2,799 | △2,769 | △17 | 6,571 |

| 2021年3月期連結 | 4,586 | △2,323 | △803 | △4 | 8,026 |

| 2022年3月期連結 | 5,227 | △3,695 | △1,807 | 310 | 8,061 |

| 2023年3月期連結 | 4,402 | △1,334 | △3,404 | 466 | 8,191 |

2023年3月期(通期)では現金等が増えています。

前項で説明したように、売上も過去最高なので順調に伸びていますね。

投資キャッシュフローが常にマイナスなのは、設備投資による支出があるためです。

この支出には減価償却が必要になりますが営業キャッシュフローで計上されるため、投資キャッシュフローは数値上どうしてもマイナスになってしまいます。

バルカーは毎年20億円~30億円前後かけて、一定の設備投資をしています。したがって実質的には資産が減っているわけではありません。

財務キャッシュフローの内訳のメインは配当金支払いによるマイナスです。

株主還元をしっかり実行していますし、現金残も増えているので順調なキャッシュフローと言えます。

2023年3月期第2四半期には中国子会社の株式を譲渡した利益が約10億円と、円安の影響で換算差額が約6億円あるのが大きいです。

2023年3月期(通期)では予想を超えた利益を上げられたため、全て上乗せされて現金はプラスになりました。

バルカー株の評判

SNS上でのバルカー株の評判です。

本日の投資

— 体育教師@高配当+インデックス投資 (@toushi_sensei) December 1, 2022

💹稲畑産業 1株

💹住友倉庫 1株

今日も稲畑産業、住友倉庫、バルカー、三菱商事から配当金もらえました!

新しい12月の楽しみが出来た!

高配当株投資の醍醐味を肌で感じてます

今日のネオモバ

— ねこ3ネオモバナンピンの民 (@nekoneko0303030) November 24, 2022

アネスト岩田

ニッパツ

三井住友建設

結構多めに買ってしまったです。チャート見てたら、これ上がるんちゃーうん?みたいな感覚になってしまって😩

単元でバルカー買っちゃうわ、どうしちゃったのー😱

本日の購入銘柄🌱

— ふな@大学生投資家 (@cc_wek) December 1, 2022

バルカー 1株

ようやくライン証券の年間配当額が4000円突破しました🎊 pic.twitter.com/uXpg3zPvVi

バルカー株は高配当かつ財務状況が良いので、ポートフォリオに組み入れている方は多い印象ですね。

バルカー株の購入方法

バルカー株を購入するなら、下記3社がおすすめです。

SBI証券は2023年9月30日より、単元未満株を含む国内株式売買手数料が完全無料になりました。

ネット証券口座で1,000万口座を突破している、最も人気のある証券会社です。

取引銘柄数も東証ほぼ全てに対応しており、単元未満株ではおすすめNo.1口座と言えます。

マネックス証券は国内で有数のネット証券会社です。

個人的な所感ではアプリなどのツールはマネックス証券が使いやすいので、おすすめの証券会社ですよ。

現在は買い手数料は無料で、売り手数料のみかかります。

2024年から始まった新NISA口座で取引する場合は買い、売り共に手数料無料になります。

単元未満株の取引銘柄もほぼすべての上場企業なので、銘柄をきちんと選んで取引ができます。

| 単元未満株 買い手数料 | 無料 |

| 単元未満株 売り手数料 | 約定代金の0.55% ※最低手数料52円 新NISAでの取引は無料 |

| NISA口座 | 約定代金の0.55% ※最低手数料52円 新NISAでの取引は無料 |

| 取扱銘柄 | 東証、名証ほぼ全て |

| 注文時間 | 24時間対応 |

auカブコム証券はMUFG(三菱UFJフィナンシャルグループ)を親会社に持つネット証券会社です。

単元未満株の手数料は無料ではないため割高に感じますが、自動売買ツールが豊富のため色々な取引方法を試したい方に向いている証券会社です。

また、マネックス証券と同じく2024年からの新NISA口座で取引する場合は買い、売り共に手数料無料になります。

単元未満株でおすすめの証券会社をすべて見たい方は下記をご覧ください。

バルカー株のよくある質問

バルカー株についてのよくある質問をまとめました。

- バルカーの主要事業の1つである半導体の需給はどうなの?

- バルカーの主要事業の1つである半導体の需給はどうなの?

- 半導体不足の原因は下記と考えられています。

・米中の経済摩擦。

・半導体チップ製造メーカーが中国、韓国、台湾に偏っている。

・COVID-19(新型コロナウィルス)による、貿易の停滞やリモート、巣ごもりによる需要の発生。

しかしながら例えば世界最大の半導体チップメーカーTSMCは、アメリカのアリゾナに新工場設立を計画しています。他にもアメリカの大手半導体メーカーインテルは同じくアメリカのアリゾナやドイツのマルテブルクに工場の建設を予定しています。

このような流れに伴い、半導体製造装置に使うシールの需要増加が予想されるため、今後バルカー株は上がるのではないかと考えています。

バルカー株以外のおすすめ高配当銘柄

| S(5点) | A(4点) | B(3点) | C(2点) | D(1点) | |

| 高配当 | 年初来高値から算出した配当利回り5%以上 | 年初来高値から算出した配当利回り4%以上 | 年初来高値から算出した配当利回り3%以上 | 年初来高値から算出した配当利回り2%以上 | 年初来高値から算出した配当利回り2%未満 |

| 企業規模 | 最大手に対して売上50%まで | 最大手に対して売上20%まで | 最大手に対して売上10%まで | 最大手に対して売上5%まで | 最大手に対して売上5%未満 |

| キャッシュリッチ | 有利子負債ゼロ | 現金が有利子負債に対して100%以上 | 現金が有利子負債に対して50%以上 | 現金が有利子負債に対して25%以上 | 現金が有利子負債に対して25%未満 |

| 配当性向 | 30%以上40%以下 | 20%以上30%未満 40%以上60%未満 | 10%以上20%未満 60%以上80%未満 | 5%以上10%未満 80%以上100%未満 | 5%未満 100%以上 |

| グローバル | 売上比の70%以上が海外 | 売上比の50%以上が海外 | 売上比の40%以上が海外 | 売上比の10%以上が海外 | 売上比の10%未満が海外 |

| 総合評価 | 全ての数値の合計が25以上 | 全ての数値の合計が20以上25未満 | 全ての数値の合計が15以上20未満 | 全ての数値の合計が10以上15未満 | 全ての数値の合計が10未満 |

総合評価について

S5点、A4点、B3点、C2点、D1点にて加点

※高配当は他の項目より優先されるので2倍評価

※表は右にスクロールできます。

| 銘柄名 (銘柄をタップすると 詳細にアクセスできます) | 総合評価 (S~D) | 配当利回り ※注 | 配当金 (1株あたり) | 配当金の権利付き最終日 (この日までに買うと 配当金が受け取れる) | 株主 優待 |

|---|---|---|---|---|---|

| 明豊ファシリティワークス (1717) | 3.85% ~4.63% | 32円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 安藤・間 (1719) | 5.17% ~7.32% | 60円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 鹿島建設 (1812) | B | 2.89% ~4.82% | 70円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 奥村組 (1833) | B | 4.74% ~7.67% | 225円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| イチケン (1847) | 5.30% ~5.76% | 100円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 日東富士製粉 (2003) | B | 3.56% ~4.17% | 176円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 日本食品化工 (2892) | 4.50% ~7.68% | 125円→200円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| JT【日本たばこ産業】 (2914) | 4.87% ~7.41% | 188円 | 期末:2023年12月27日 中間:2024年6月26日 | × | |

| 武田薬品工業 (4502) | 4.04% ~4.69% | 188円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| ENEOSホールディングス (5020) | B | 3.78% ~5.11% | 22円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| TOYO TIRE (5105) | 4.16% ~6.17% | 55円 | 期末:2023年12月27日 中間:2024年6月26日 | × | |

| 日本カーボン (5302) | B | 4.30% ~5.13% | 200円 | 期末:2023年12月27日 中間:2024年6月26日 | × |

| 中山製鋼所 (5408) | B | 3.15% ~5.03% | 38円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| モリ工業 (5464) | B | 3.10% ~4.82% | 130円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| ARE ホールディングス (5857) | 4.46% ~4.96% | 90円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 日本エアーテック (6291) | 4.73% ~6.34% | 60円 | 期末:2023年12月27日 中間:2024年6月26日 | × | |

| 日本ピラー工業 (6490) | B | 2.47% ~4.48% | 120円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| MS-Japan (6539) | B | 4.63% ~5.89% | 56円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 帝国通信工業 (6763) | B | 3.84% ~5.20% | 70円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| TOA (6809) | 4.69% ~6.19% | 40円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 日本セラミック (6929) | B | 3.53% ~4.48% | 100円 | 期末:2023年12月27日 | × |

| いすゞ自動車 (7202) | 3.87% ~5.59% | 72円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| オーハシテクニカ (7628) | B | 3.64% ~4.35% | 60円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| バルカー (7995) | B | 3.55% ~5.80% | 150円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

| スクロール (8005) | 4.40% ~6.93% | 48円 | 期末:2024年3月27日 中間:2024年9月26日 | 〇 | |

| 住友商事 (8053) | 4.62% ~6.52% | 115円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 稲畑産業 (8098) | 4.06% ~5.76% | 120円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ | |

| 伊藤忠エネクス (8133) | 4.29% ~5.02% | 52円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 三井住友フィナンシャルG (8316) | 3.83% ~6.29% | 250円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 東京海上HD (8766) | 3.33% ~4.61% | 121円 | 期末:2024年3月27日 中間:2024年9月26日 | × | |

| 岩井コスモHD (8707) | B | 4.17% ~6.25% | 80円 (2023年3月期) | 期末:2024年3月27日 中間:2024年9月26日 | × |

| 九州旅客鉄道 (9142) | C | 3.32% ~4.13% | 93円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| 日本電信電話 (9432) | B | 2.79% ~3.37% | 5円 ※株式を25分割済 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| KDDI (9433) | B | 2.91% ~3.53% | 140円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| 三協フロンテア (9639) | B | 3.00% ~5.00% | 160円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ |

| イエローハット (9882) | 3.37% ~3.91% | 66円 | 期末:2024年3月27日 中間:2024年9月26日 | ○ | |

| 蔵王産業 (9986) | B | 3.70% ~5.81% | 100円 | 期末:2024年3月27日 中間:2024年9月26日 | × |

※配当利回りは、その年の最低株価と最高株価をその年の配当金で割って算出しています。

まとめ:バルカーは高配当かつ安定優良企業です

本記事をまとめます。

今回はバルカー株について分かりやすく解説いたしました。

バルカーは財務状況もよく、配当利回り3.55%~5.80%と高配当です。

私のポートフォリオにも組み込んでいますよ。

- 高配当。

- 売り上げ、利益率が順調に伸びている。

- キャッシュ(現金)が潤沢。

- 自己資本比率が高い。

- 競合企業もすべて好調。

もちろん投資に絶対にありませんが、お買い得な銘柄の1つではないかと思っています。

気になっている方は本記事をもう1度読んでいただき、購入の参考にしてみてください。

今回は以上です。

注意

本記事の内容はあくまで個人的見解です。投資助言や勧誘を目的としていません。

リスクを考慮した上、ご自身の判断で投資を行ってください。いかなる損失についても責任を負いかねます。

また、記事内のデータはすべて執筆時のものです。最新の情報は各社のIRをチェックしてください。

です。